Онлайн анализ Форекс рынка на сегодня - ежедневный фундаментальный и технический (графический, волновой) анализ рынка Forex

Ежедневная аналитика рынка Форекс (Forex), аналитические онлайн обзоры Форекс от ведущих экспертов: В этом разделе Вы найдете фундаментальный и технический анализ рынка Форекс для интернет-трейдинга на сегодня.

Следите за публикациями наших экспертов, и Вы сможете объективно оценивать ситуацию не только на международном валютном рынке Форекс, но и на всех других мировых торговых площадках. С помощью профессионального ежедневного фундаментального и технического (графический, волновой) онлайн анализа валютного рынка Форекс Вы можете выгодно инвестировать свои средства.

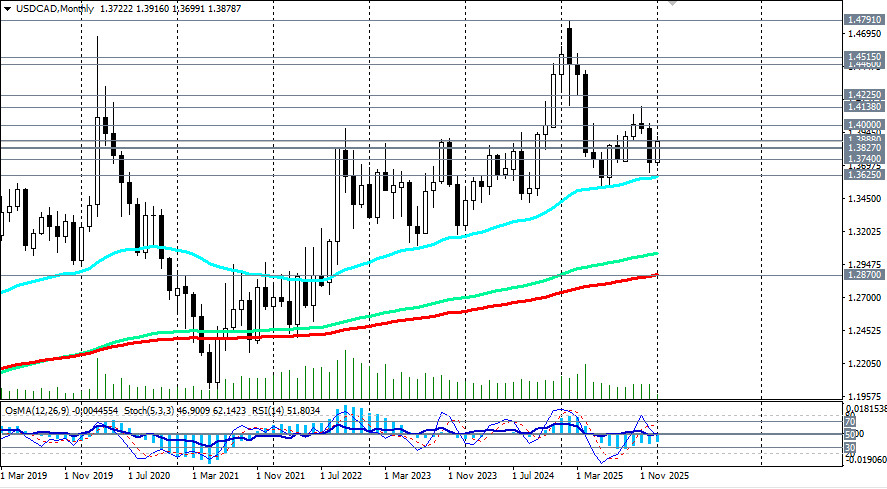

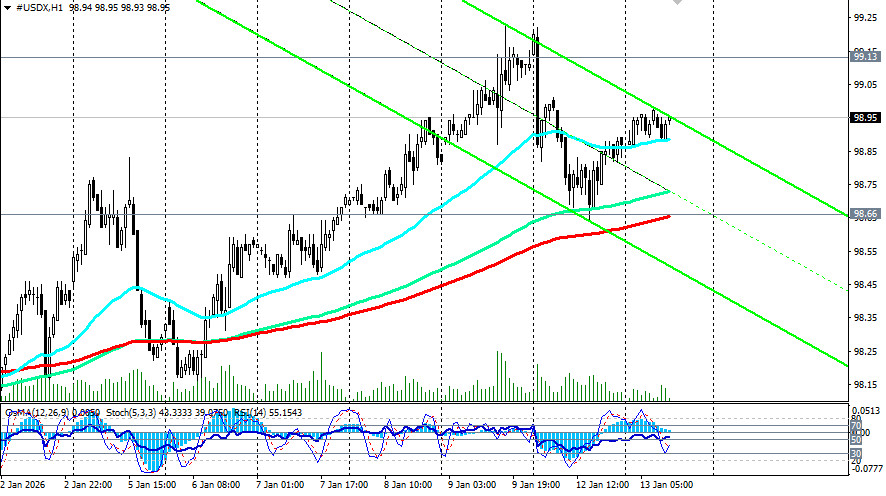

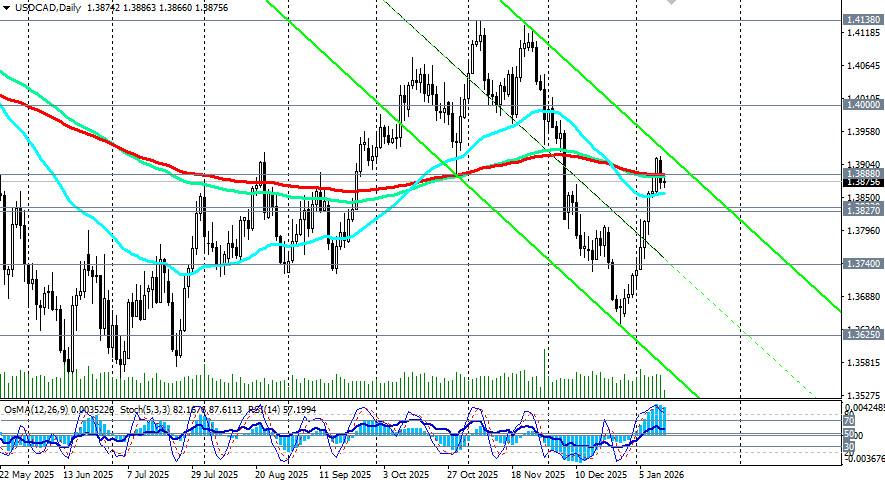

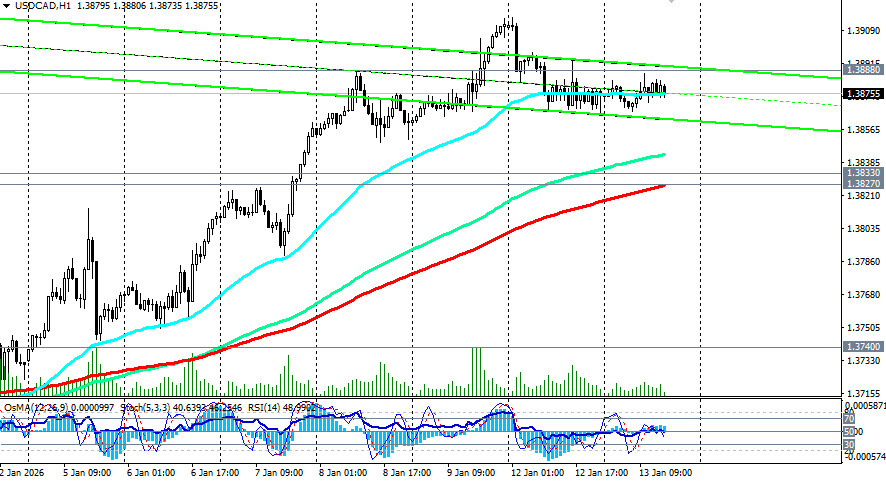

USD/CAD. Анализ цен. Прогноз. Пара USD/CAD восстанавливает вчерашние потери.

.

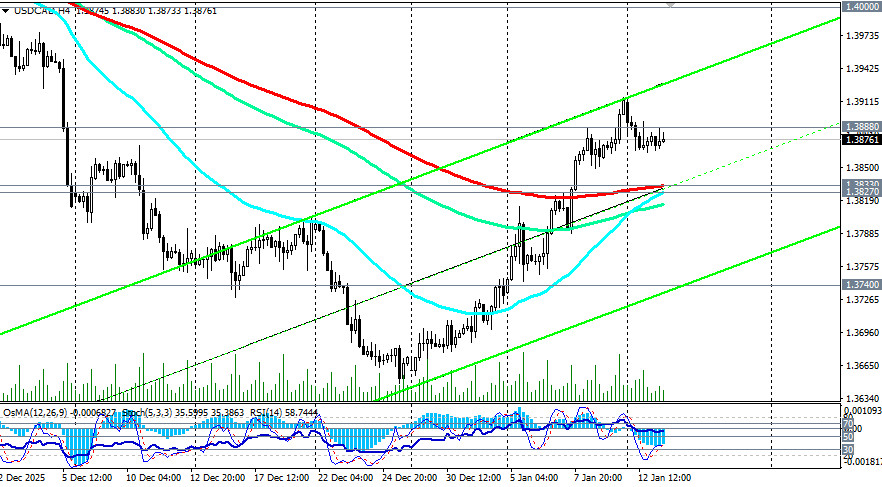

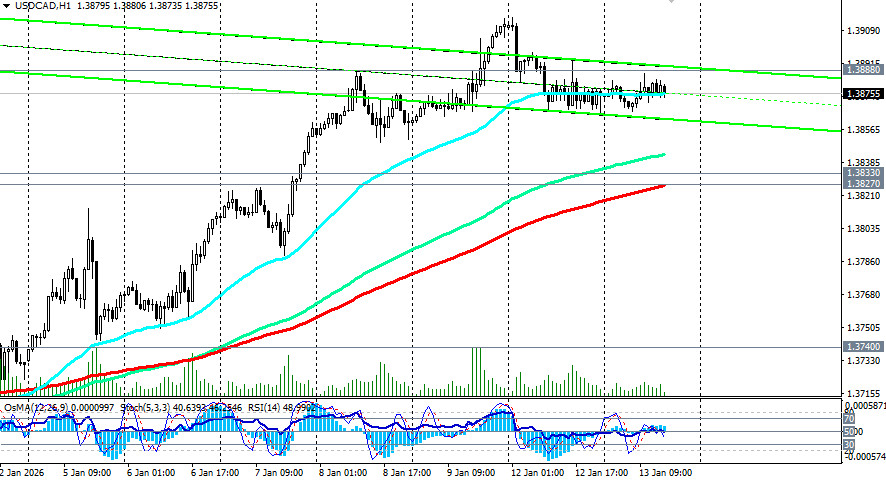

Сегодня пара USD/CAD пытается восстановить часть вчерашних потерь.

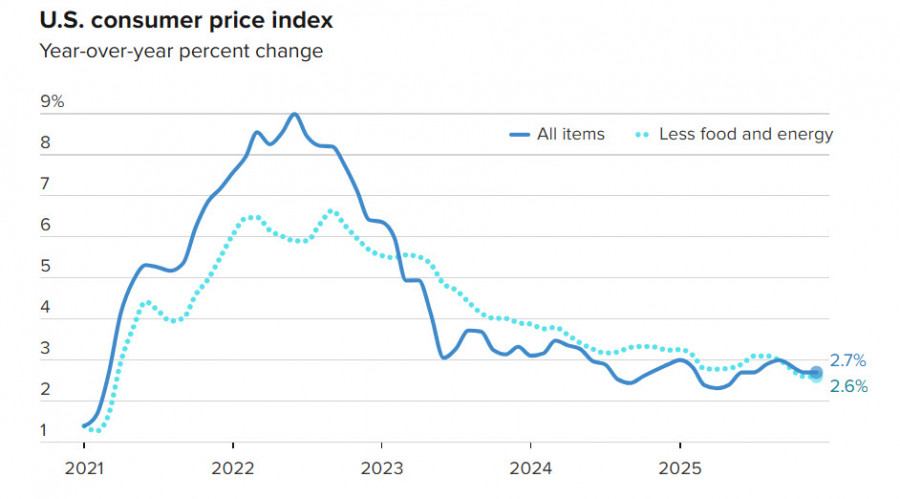

Последние данные Бюро статистики труда США указывают, что процесс дезинфляции в американской экономике продолжается, хотя и не завершён. Годовой рост индекса потребительских цен (ИПЦ) в декабре составил 2,7%, совпав как с показателем за предыдущий месяц, так и с консенсус прогнозом. Базовый ИПЦ, независимый от цен на продукты питания и энергоносители, в годовом исчислении остался на отметке 2,6%, не оправдав ожиданий.

В месячном исчислении общая инфляция прибавила 0,3%, а базовая инфляция выросла на 0,2%, при этом ключевым источником ценового давления остаются расходы на жильё.

Эти данные подтверждают продолжение процесса дезинфляции, усиливая ожидания постепенного смягчения денежно-кредитной политики со стороны Федеральной резервной системы. На данный период времени, присутствует 95% вероятности, что на своем январском заседании ФРС сохранит процентные ставки без изменений.

Согласно показателям рынка труда США видны противоречивые сигналы. Данные компании Automatic Data Processing (ADP) показывают, что среднее четырехнедельное количество рабочих мест в частном секторе в середине декабря увеличилось до 11 750 в неделю по сравнению с 11 000 ранее. Это говорит о том, о позитиве на рынке труда, но этого недостаточно, что бы опасения по поводу замедления экономического роста исчезли.

В Канаде динамика национальной валюты по-прежнему во многом определяется ситуацией на рынке энергоносителей. Канадский доллар получает поддержку от устойчивого роста цен на нефть, что важно с учётом роли Канады как одного из крупнейших поставщиков нефти в США. Котировки WTI поднимаются четвёртую сессию подряд, удерживаясь вблизи круглого уровня 61 доллара за баррель, чему способствует усиление опасений по поводу предложения на фоне обострения геополитической напряжённости Ирана. Дополнительным фактором неопределённости для нефтяного рынка остаётся предстоящее еженедельное обновление данных по запасам от Американского института нефти (API). Публикация отчёта, ожидаемая в среду, может скорректировать настроения участников рынка и повлиять как на динамику нефти, так и на спрос на валюты сырьевого блока, включая канадский доллар.

Дополнительным фактором неопределённости для нефтяного рынка остаётся предстоящее еженедельное обновление данных по запасам от Американского института нефти (API). Публикация отчёта, ожидаемая в среду, может скорректировать настроения участников рынка и повлиять как на динамику нефти, так и на спрос на валюты сырьевого блока, включая канадский доллар.

В результате баланс между умеренно «жёсткой» интерпретацией инфляционных данных США, которые охлаждают ожидания быстрого смягчения политики ФРС, и поддержкой канадского доллара со стороны растущих цен на нефть способствует сохранению пары USD/CAD в режиме консолидации. При отсутствии ярко выраженного краткосрочного катализатора движение курса остаётся в ограниченном диапазоне, а участники рынка предпочитают ждать новых сигналов по инфляции, ставкам и запасам нефти.

А с технической точки зрения, пара уткнулась в сопротивление круглого уровня 1,3900. Выше которого проходит сопротивление в виде слияния 100 и 50-дневных SMA. Так же пара проявила устойчивость ниже уровня 1,3855, и ниже очень важной 200-дневной SMA.

Осцилляторы на дневном графике смешанные, это говорит, что пара не находится в консолидации.

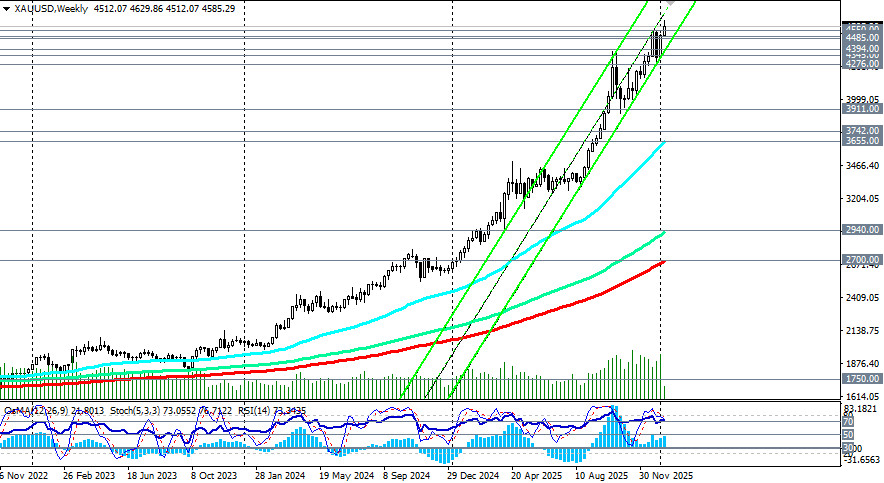

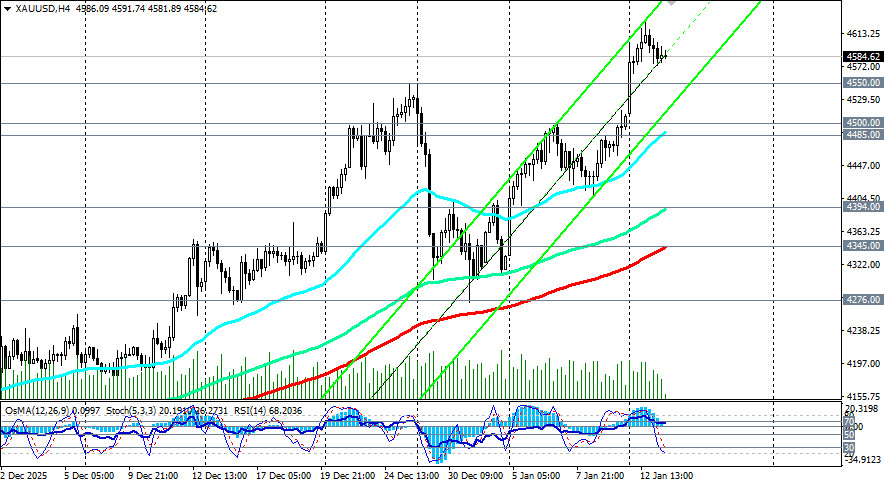

Золото и оборонные акции Европы взлетели к рекордным максимумам

.

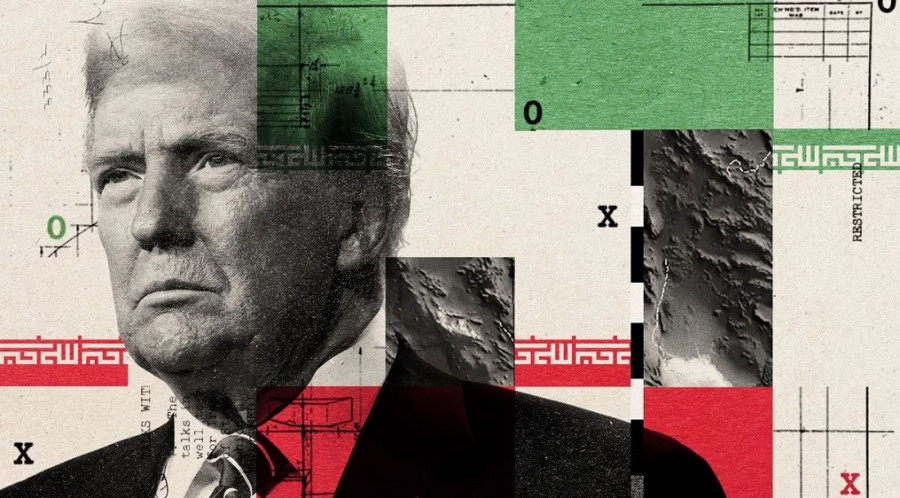

Мировые финансовые рынки отреагировали резким всплеском волатильности на эскалацию геополитической напряженности вокруг Гренландии. В понедельник, 12 января 2026 года, цена золота достигла беспрецедентного уровня в $4600 за унцию, а европейские акции оборонных компаний установили новые исторические максимумы, продемонстрировав недельный рост в 10%, что является лучшим показателем за последние пять лет.

Поводом для паники среди инвесторов стали всё более реалистичными выглядящие угрозы бывшего президента США Дональда Трампа захватить контроль над арктической территорией – либо путем покупки, либо силой.

Рыночная реакция отражает растущую тревогу по поводу того, что подобные действия Вашингтона могут не только подорвать стабильность в Арктике, но и расколоть НАТО, поставив под угрозу международный порядок, сформировавшийся после Второй мировой войны. Европейский комиссар по обороне и космосу Андрюс Кубилюс заявил в понедельник, что насильственный захват Гренландии США будет означать "конец НАТО" и приведет к крайне негативным последствиям для общества.

До недавнего времени заявления Трампа о Гренландии воспринимались как риторика. Однако всё изменилось после операции «Абсолютная решимость» – внезапного рейда американских военных, в результате которого 3 января 2026 года был захвачен президент Венесуэлы Николас Мадуро. Этот шаг продемонстрировал готовность США воплощать в жизнь ранее звучавшие угрозы, что мгновенно повысило восприятие рисков, связанных с арктической территорией.

«Если посмотреть на цены на золото, они просто кричат о том, что рынки обеспокоены геополитическими рисками», – отметил Мэттью Мискин, со-главный инвестиционный стратег Manulife John Hancock Investments.

На фоне этой напряжённости золото подорожало более чем на 4% за прошедшую неделю, а акции европейских оборонных компаний показали впечатляющий рост: акции немецкого производителя танков Rheinmetall выросли на 19%, а шведская Saab взлетела сразу на 22%.

Аналитики подчеркивают, что последствия возможного конфликта вокруг Гренландии выйдут далеко за пределы Арктики. «Это поставит под сомнение глобальный порядок, который в значительной степени был установлен со времен Бреттон-Вудса II или окончания Второй мировой войны, когда была создана НАТО», – заявил Стив Колано, главный инвестиционный директор Integrated Partners.

Дания, формально контролирующая Гренландию, отреагировала резко. Премьер-министр Метте Фредериксен назвала текущую ситуацию «решающим моментом» и подчеркнула приверженность страны международному праву и принципу самоопределения. Поддержку Копенгагену выразили лидеры Франции, Германии, Италии и Великобритании, единогласно заявив, что будущее Гренландии должно решать только её население.

Несмотря на стремительный рост цен на золото и оборонные акции, широкие рыночные индексы остаются вблизи рекордных максимумов, что демонстрирует сложность балансировки портфелей в условиях низкой вероятности, но крайне высокой значимости геополитических шоков.

В случае реального военного вмешательства со стороны США последствия могут быть масштабными. Как предупредил Джек Аблин, главный инвестиционный директор Cresset Capital, подобное развитие событий «станет серьезным событием, которое спровоцирует неприятие риска на рынках акций и ослабление доллара».

Текущая ситуация создает возможности для тактического позиционирования. Во-первых, золото остается надёжным активом-убежищем: покупка физического золота, ETF на драгметаллы или фьючерсов может защитить портфель от возможного обвала на фондовом рынке. Во-вторых, европейские оборонные акции, такие как Rheinmetall и Saab, продолжают привлекать внимание – их рост может ускориться в случае дальнейшей эскалации.

Наконец, трейдеры могут рассмотреть короткие позиции по доллару или опционы на валютную волатильность, если США действительно предпримут агрессивные шаги, что, по прогнозам аналитиков, приведет к ослаблению американской валюты. Однако учитывая низкую базовую вероятность сценария, важно диверсифицировать риски и не переусердствовать с плечом.

Материал предоставлен компанией InstaForex - www.instaforex.com.Новая торговая война с Китаем

.

И тут начинается самое интересное. Если помните, я в прошлом году неоднократно говорил, что перемирие между Китаем и США – весьма шаткое. В этом вопросе следует отталкиваться от политики Дональда Трампа, а не от каких-то соглашений и сделок. Президент США весь 2025 год показывал, что торговые пошлины – это средство давления на оппонента и средство наполнения американской казны. Также можно было понять, что торговая сделка абсолютно не гарантирует отсутствие новых пошлин уже завтра по другим причинам.

Проще говоря, Трамп находит поводы для торговой войны и параллельного извлечения пользы для самих США. Сегодня он заявил о пошлинах для любого государства, которое ведет бизнес с Ираном. Американский президент вновь хочет одним выстрелом убить двух зайцев. Первым – ограничить денежные поступления в Иран и поддержать протестующих иранцев для осуществления государственного переворота(который тоже в интересах Трампа). Вторым – получить дополнительные деньги в американский бюджет.

Но есть одна проблема. Большую часть собственной нефти Иран продает в Китай. Получается, если слова Трампа – не пустой звук, против Китая будут повышены все пошлины на 25%. Это означает, что в 2026 году между США и Китаем может разразиться новая торговая война или же эскалация старой. Несмотря на достижение торгового перемирия в прошлом году.

Сам Трамп сообщил, что его указ является окончательным и бесповоротным, и это еще одно событие на этой неделе, которое рынок проигнорировал. Безусловно, президент США может уже завтра передумать или же сделать исключения. Но все же новое повышение торговых пошлин – это тоже знаковое событие. Напомню, что большую часть 2025 года доллар обесценивался из-за торговой войны.

В Китае на новый указ Трампа отреагировали точно также, как и на все предыдущие – «Китай будет и дальше защищать свои интересы и выступает против любых незаконных санкций, нарушающих принципы свободной торговли». Однако лично я не сомневаюсь, что в случае введения новых пошлин, ответ Пекина не заставит себя долго ждать. И тогда эскалация торговой войны будет уже официальной.

Исходя из всего вышесказанного, я по-прежнему не понимаю, какие причины могут побудить участников рынка повышать спрос на доллар в 2026 году. На мой взгляд, возобновление повышательного тренда по обоим инструментам – вопрос времени.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 13 января. Индекс потребительских цен вынес вердикт

Новые тарифы от Дональда Трампа

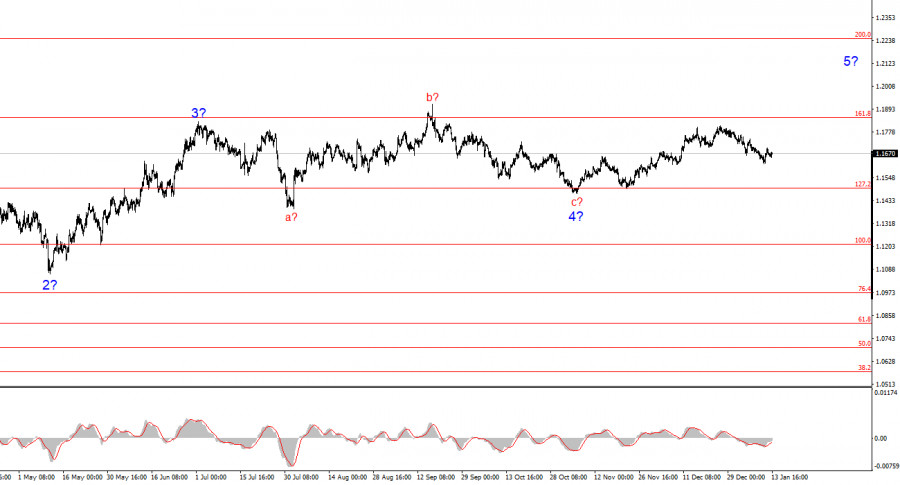

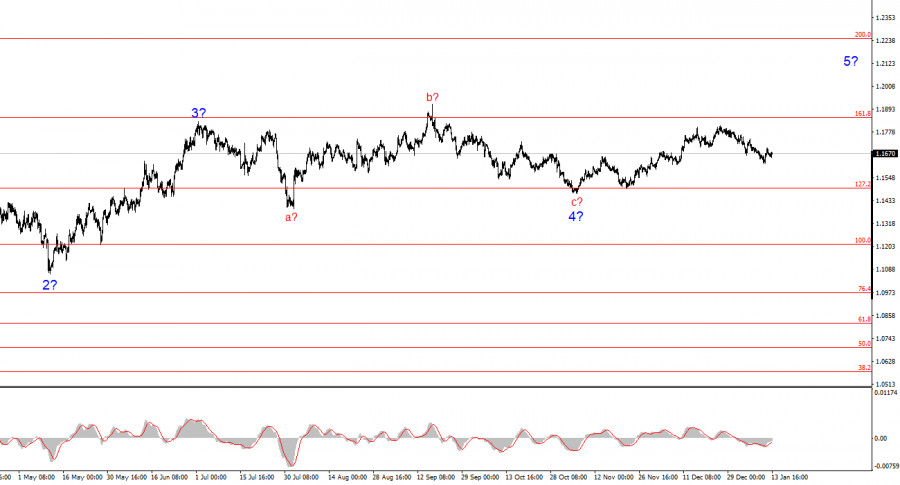

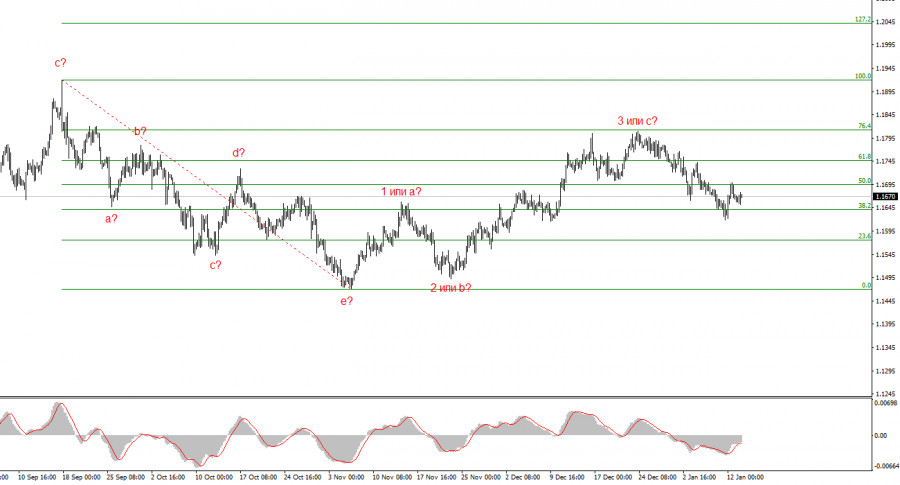

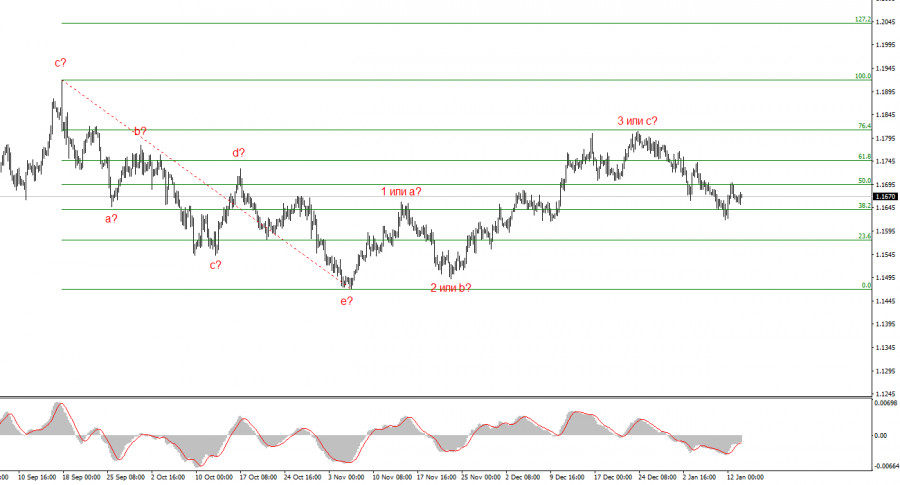

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение повышательного участка тренда. Политика Дональда Трампа и денежно-кредитная политика ФРС остаются весомыми факторами падения американской валюты в долгосрочном плане. Цели текущего участка тренда могут простираться вплоть до 25-й фигуры. Текущий восходящий набор волн может быть завершен, поэтому в ближайшее время инструмент ожидает снижение. Участок тренда, берущий свое начало 5 ноября, еще может принять пятиволновой вид, но сейчас в любом случае коррекционная волна.

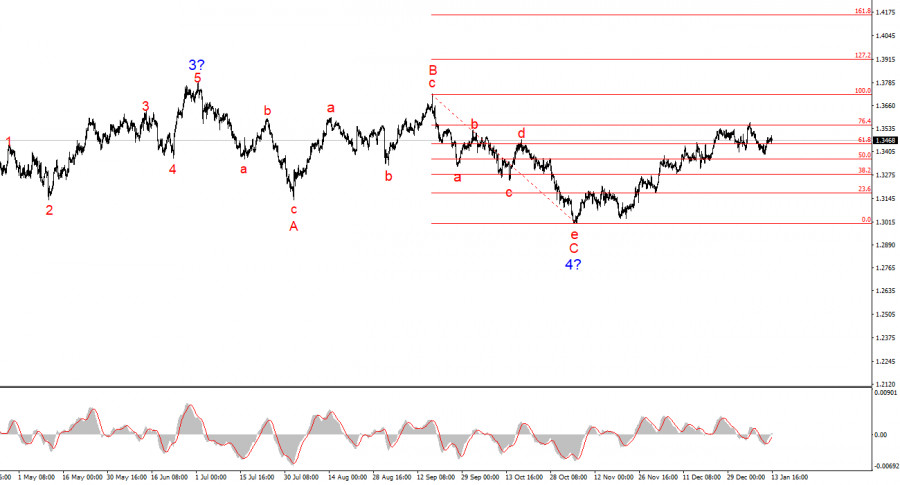

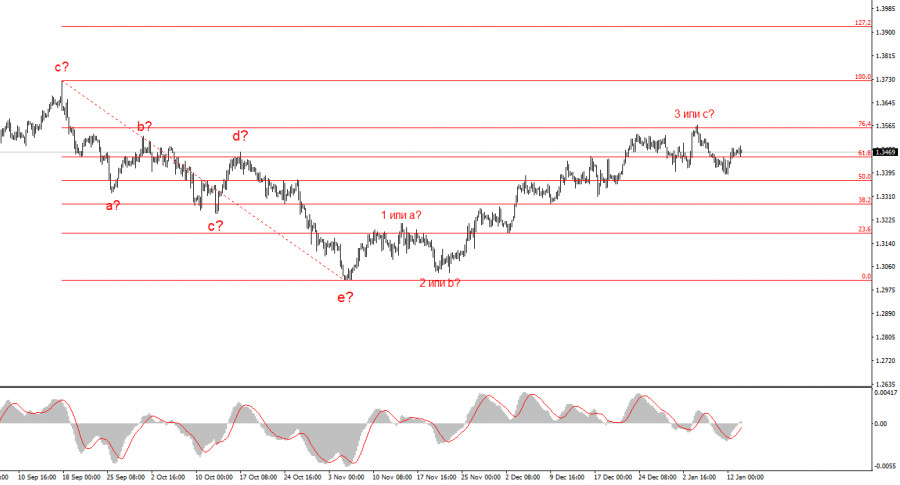

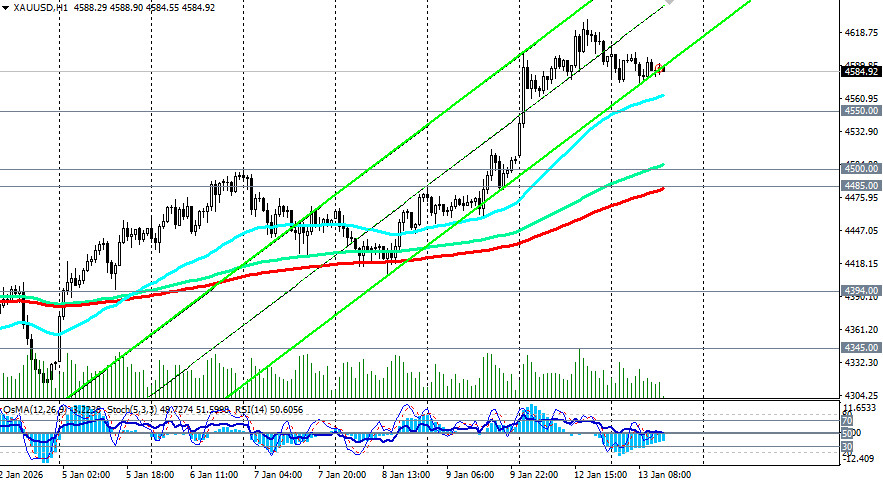

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD видоизменилась. Понижательная коррекционная структура a-b-c-d-e в C в 4 носит завершенный вид, как и вся волна 4. Если это действительно так, я ожидаю, что основной участок тренда возобновит свое построение с первоначальными целями около 38 и 40 фигур.

В краткосрочном плане я ожидал построение волны 3 или с с целями, расположенными около отметок 1,3280 и 1,3360, что приравнивается к 76,4% и 61,8% по Фибоначчи. Эти цели достигнуты. Волна 3 или с предположительно завершила свое построение, поэтому в ближайшее время может наблюдаться построение понижательной волны или набора волн.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Материал предоставлен компанией InstaForex - www.instaforex.com.Иена падает до минимума с июля 2024 года на фоне грядущих выборов в Японии

.

14 января 2026 года японская иена упала до 158,91 за доллар, то есть до самого слабого уровня с июля 2024 года, снизившись на 0,5%. Это произошло на фоне усиления слухов о том, что премьер-министр Санаэ Такаичи может уже в феврале объявить досрочные парламентские выборы. Несмотря на предупреждение министра финансов Сацуки Катаямы о возможной валютной интервенции при приближении к отметке 160 иен за доллар, инвесторы продолжают активно избавляться от валюты, ожидая смены фискальной политики страны.

Рынки в Токио отреагировали на эти ожидания всплеском оптимизма: индекс Nikkei 225 вырос на 3,1%, достигнув рекордных 53 549,16 пункта, а более широкий индекс Topix подскочил на 2,4% до исторического максимума. Торги возобновились после государственного праздника, и японские акции быстро наверстали упущенное, следуя за недавним ралли на Уолл-стрит. Лидерами роста стали акции оборонных и технологических компаний: Advantest прибавила почти 9%, а Tokyo Electron – более 8%.

Однако восторг на фондовом рынке оказался обратной стороной медали для облигационного рынка. Доходность 10-летних японских гособлигаций достигла 2,17% – максимального уровня с 1999 года, а доходность 30-летних бумаг выросла сразу на 12 базисных пунктов, поднявшись до 3,52%.

Аналитики связывают этот скачок со страхами инвесторов: экспансионистская фискальная политика, которую, по ожиданиям, утвердит Такаичи в случае победы на выборах, может еще больше усугубить и без того рекордный долг Японии. Соотношение государственного долга к ВВП страны уже составляет 237% – самый высокий показатель среди стран G10.

Ситуация усугубляется тем, что министр финансов Сацуки Катаяма, находясь в Вашингтоне после встречи с новым министром финансов США Скоттом Бессентом, заявила о «глубокой обеспокоенности односторонним ослаблением иены». По ее словам, Бессент разделяет эти опасения.

Японские власти также намекнули на возможную координацию с США в случае необходимости валютной интервенции. Последний раз Япония вмешивалась в рынок в июле 2024 года, когда иена упала до 161,96 – 38-летнего минимума. Заместитель главного секретаря кабинета министров Масанао Одзаки подчеркнул во вторник, что правительство готово принять «надлежащие меры против чрезмерных и спекулятивных колебаний валютного курса».

Сроки досрочных выборов пока не объявлены официально, но СМИ уже приводят конкретные даты. По данным агентства Kyodo News, Такаичи планирует распустить нижнюю палату парламента 23 января, а сами выборы могут пройти 8 или 15 февраля. С рейтингом одобрения около 70% у премьер-министра есть все шансы укрепить позиции правящей Либерально-демократической партии, которая в настоящее время обладает лишь незначительным большинством в палате из 465 мест.

Однако политический риск остается значительным. Досрочные выборы могут задержать утверждение рекордного бюджета на 2026 финансовый год в размере 122,3 триллиона иен и поставить под угрозу принятие закона, разрешающего выпуск облигаций для покрытия дефицита. Лидер Демократической партии народа Юитиро Тамаки уже заявил, что его партия больше не гарантирует поддержку долгового законопроекта – сценарий так называемого «фискального обрыва» начинает вызывать тревогу у рынков.

Трейдеры могут воспользоваться высокой волатильностью на валютном и долговом рынках Японии. Во-первых, сохраняется потенциал для коротких позиций по иене против доллара, особенно если курс приблизится к психологически важной отметке 160 – здесь возможны как резкие скачки из-за слухов об интервенции, так и коррекции после вмешательства.

Во-вторых, рост доходностей облигаций Японии открывает возможности для торговли на разнице ставок (carry trade) и на коротких позициях по долговым бумагам. Наконец, продолжение роста японских акций, особенно в технологическом и оборонном секторах, может стать площадкой для лонговых стратегий, особенно на фоне синхронного роста глобальных рынков.

Однако при этом важно учитывать политические риски – любые сдвиги в графике выборов или бюджетных решениях могут резко изменить рыночные настроения.

Материал предоставлен компанией InstaForex - www.instaforex.com.Новые тарифы от Дональда Трампа

.

Текущая неделя уже сейчас может считаться насыщенной и богатой на фундаментальные события. Я уже писал о таких нерядовых событиях, как отчет по инфляции и обвинения против Джерома Пауэлла. Однако рынок продолжает демонстрировать полную незаинтересованность в подобных новостях. Президент всего мира США Дональд Трамп продолжает перестраивать весь мир на свой лад. В начале нового года изменения коснулись Венесуэлы, Европы и теперь Ирана.

Недавно я уже писал о революции в Иране. Несколько недель подряд в стране продолжаются массовые беспорядки и протесты против действующей власти, а буквально в понедельник курс иранского риала упал до... нуля. Вы не ослышались, иранский риал сейчас не стоит ничего, и за один американский доллар вы можете получить чемодан иранских денег. О всех перипетиях внутри Ирана в последние годы и десятилетия я уже говорил, поэтому коротко напомню суть проблемы.

Нынешняя власть страны не смогла решить экономические и социальные проблемы. Иранский народ каждый год вынужден сталкиваться с падением уровня жизни, который и 10 лет назад был крайне низким. Причем, речь идет не о доступном кредитовании или бесплатном образовании. Я говорю о базовых человеческих потребностях, которые в Иране удовлетворить может далеко не каждый житель. В последние три года массовые протесты – визитная карточка Ирана. Бастуют жители этой страны по любому поводу, так как если у вас ничего нет, то просить вы будете всё. Власти страны, явно недовольные погромами, протестами и откровенным бунтами населения, применяет жесткие меры по подавлению восстания. Больницы Ирана переполнены, лишь по официальной информации сотни человек убиты силовыми структурами.

Здесь на сцену вновь вышел Дональд Трамп, который полностью «поддерживает» иранский народ и готов нанести удары по государственным и военным учреждениям, если власти страны будут стрелять по мирному населению. В целом, условие уже выполнено, потому что в Иране именно так и подавляются митинги. Как следствие, давление Трампа на Иран вновь возрастает, в стране полным ходом идет революция.

Однако и у Ирана есть союзники. Или хотя бы торговые партнеры. За счет торговых партнеров власти страны получают деньги в казну, которые позволяют им оставаться у руля. Трамп решил пресечь это. Во вторник президент США заявил, что для всех стран, которые торгуют с Ираном, будут немедленно введены пошлины в размере 25%.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 13 января. Индекс потребительских цен вынес вердикт

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение повышательного участка тренда. Политика Дональда Трампа и денежно-кредитная политика ФРС остаются весомыми факторами падения американской валюты в долгосрочном плане. Цели текущего участка тренда могут простираться вплоть до 25-й фигуры. Текущий восходящий набор волн может быть завершен, поэтому в ближайшее время инструмент ожидает снижение. Участок тренда, берущий свое начало 5 ноября, еще может принять пятиволновой вид, но сейчас в любом случае коррекционная волна.

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD видоизменилась. Понижательная коррекционная структура a-b-c-d-e в C в 4 носит завершенный вид, как и вся волна 4. Если это действительно так, я ожидаю, что основной участок тренда возобновит свое построение с первоначальными целями около 38 и 40 фигур.

В краткосрочном плане я ожидал построение волны 3 или с с целями, расположенными около отметок 1,3280 и 1,3360, что приравнивается к 76,4% и 61,8% по Фибоначчи. Эти цели достигнуты. Волна 3 или с предположительно завершила свое построение, поэтому в ближайшее время может наблюдаться построение понижательной волны или набора волн.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Материал предоставлен компанией InstaForex - www.instaforex.com.EUR/USD. Отчет CPI, Трамп и Иран

.Отчёт по росту инфляции в США оказался весьма противоречивым. Все компоненты релиза вышли либо на прогнозном уровне, либо в красной зоне. Забегая вперёд следует отметить, что такой результат – не в пользу ястребов ФРС, и, соответственно, не в пользу гринбека. Нельзя сказать, что релиз «потопил» американскую валюту (отнюдь), однако и не стал катализатором её роста.

Согласно обнародованным сегодня данным, общий индекс потребительских цен в США в декабре прогнозируемо ускорился до 0,3% в месячном исчислении, после снижения до 0,2% в ноябре. В годовом выражении индекс остался на уровне предыдущего месяца, то есть на отметке 2,7%. А вот базовый CPI, без учета цен на продукты питания и энергоносители, оказался в красной зоне – как в годовом, так и в месячном исчислении. Так, в месячном выражении показатель оказался на отметке 0,2% (индикатор выходит на этом уровне третий месяц подряд), тогда как большинство аналитиков прогнозировали его рост до 0,3%. В годовом выражении стержневой индекс остался на ноябрьском уровне (2,6%), вопреки прогнозам роста до 2,7%. Несмотря на то, что базовая инфляция превышает целевой уровень ФРС, она сейчас находится на самом низком уровне с марта 2021 года.

Следует отметить, что декабрьский CPI можно считать первым относительно «чистым» отчётом после шатдауна, поскольку сбор статистических данных наконец-то проходил в штатном режиме (в октябре-ноябре данные либо моделировались, либо просто переносились, из-за чего носили искаженный характер). И хотя декабрьский релиз также не является полностью стерильным (новогодние и рождественские скидки, волатильность товаров и т.д.), он всё же стал первым репрезентативным отчетом после шатдауна-2025.

Почему же трейдеры eur/usd фактически проигнорировали публикацию CPI?

Во-первых, отчёт не изменил баланс рисков: он не достаточно слаб, чтобы ускорить ожидания снижения процентной ставки ФРС, но и не достаточно силён для усиления ястребиного настроя.

Во-вторых, рост CPI в декабре был обусловлен в основном компонентами с низкой чувствительностью к монетарной политике ФРС (жильё, отдельные услуги, медицинские расходы). Такая структура инфляции опять-таки не требует оперативного вмешательства регулятора, и соответственно, не создает условий для ужесточения риторики ЦБ.

В-третьих, наиболее волатильные компоненты CPI – энергия и продукты питания – показали умеренный рост. Этот фактор также сыграл свою роль: доллар, который часто укреплялся на «страхе ускорения инфляции», здесь не получил поддержки.

В целом, декабрьский отчёт сигнализирует о том, что рыночные опасения относительно спиралевидного ускорения инфляции (пока что) не реализуются. И хотя процесс дезинфляции остаётся весьма и весьма постепенным, он позволяет Федрезерву сохранять осторожный курс смягчения денежно-кредитной политики.

Всё это говорит о том, что ФРС наверняка сохранит процентную ставку в прежнем виде на январском заседании, но, возможно, прибегнет к её снижению в первой половине этого года. Если CPI застынет на текущих значениях (или начнёт замедляться), то всё будет зависеть от динамики американского рынка труда. Слабые отчеты NFP будут повышать шансы на смягчение ДКП весной или в начале лета.

Можно ли на основании противоречивого отчёта CPI рассматривать лонги по паре eur/usd? На мой взгляд – нет. И не потому, что инфляция оказалась на стороне гринбека, а потому что Трамп снова встревожил рынки своим воинственным заявлением в отношении Ирана. В период американской сессии вторника президент США заявил о том, что американская помощь иранским протестующим «уже в пути», добавив при этом, что он прекратил все переговоры с Тегераном.

Примечательно, что еще в первой половине дня на рынке муссировались слухи о том, что Вашингтон не станет применять силу в отношении Ирана, и постарается прибегнуть к дипломатии. Но, судя по сегодняшнему заявлению главы Белого дома, вместо дипломатов вскоре «заговорят пушки». А это значит, что на рынке снова будет наблюдаться всплеск антирисковых настроений, а доллар снова будет пользоваться повышенным спросом как защитный актив.

Реакция рынка носит показательный характер: трейдеры фактически проигнорировали отчет CPI, но достаточно бурно отреагировали на воинственный пост Трампа в соцсетях. Это говорит о том, что геополитика может снова «вернуться в большую игру» в контексте влияния на валютный рынок – если слова президента США будут подкреплены действиями (то есть если американцы действительно нанесут удар по Ирану).

Ситуация находится в подвешенном состоянии, поэтому сейчас по паре eur/usd целесообразно занять выжидательную позицию. Если эскалационный сценарий не подтвердится (допустим, если иранские власти пойдут на какие-то уступки протестующим), доллар окажется под давлением, на фоне весьма противоречивого отчёта CPI. Но если же ситуация в Иране обострится – уже с участием США – гринбек укрепит свои позиции по всему рынку, а пара eur/usd вновь окажется в области 15-й фигуры.

Материал предоставлен компанией InstaForex - www.instaforex.com.Анализ EUR/USD. 13 января. Индекс потребительских цен вынес вердикт

.

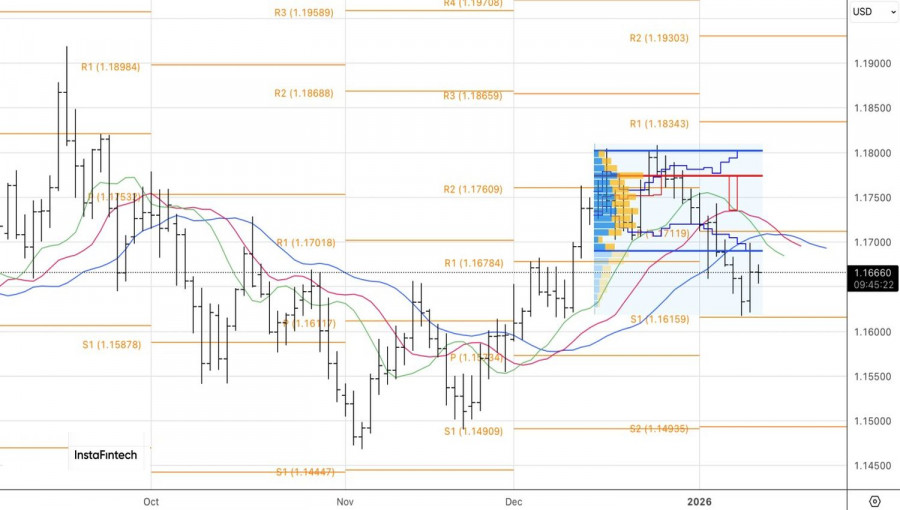

Волновая разметка 4-часового графика для инструмента EUR/USD имеет вполне понятный, хоть и довольно сложный вид в последние месяцы(нижняя картинка). Об отмене повышательного участка тренда, который берет свое начало в январе прошлого года, речи не идет, но волновая структура, начиная с 1 июля 2025 года, приняла протяженный вид. На мой взгляд, инструмент завершил построение коррекционной волны 4, которая имеет нестандартную внутреннюю разметку. Внутри этой волны мы наблюдали исключительно коррекционные структуры, поэтому сомнений в коррекционном характере этой волны не возникает никаких.

На мой взгляд, построение повышательного участка тренда не завершено, а его цели разбросаны вплоть до 25-й фигуры. В ближайшие недели можно ожидать продолжения построения повышательного набора волн, который может принять пятиволновой вид. Однако уверенности в том, что сейчас строится импульсный участок тренда, нет, поэтому весь повышательный набор волн может завершится на трех волнах. В этом случае уже началось построение нового понижательного участка. Тоже коррекционного.

Инфляция не дала ответ на главный вопрос.

Курс инструмента EUR/USD в течение вторника практически не изменился. Я часто говорю о том, что до конца дня может произойти все что угодно, а американские сессии, как правило, более активные, чем европейские и азиатские. Поэтому до конца вторника можно было бы ожидать ценовых изменений, если бы не одно «но». Рынок в последние месяцы чрезвычайно пассивен, и даже важные события и отчеты отражаются на графиках в виде минимальных ценовых изменений.

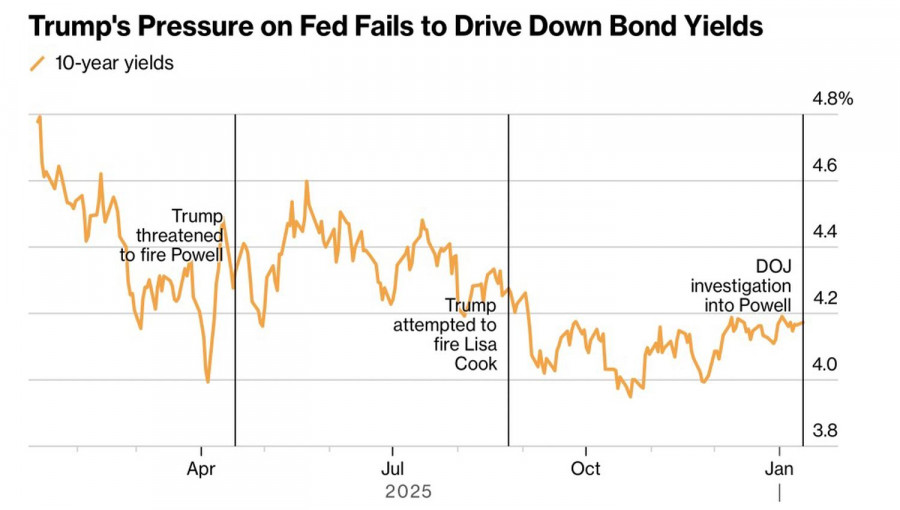

На этой неделе уже минимум два события могли вызвать и вызвали бы в обычное время бурю на рынке. Не каждый день президент США(его администрация) подает в суд на президента ФРС. Не каждый день публикуются отчеты по инфляции, которые сейчас имеют решающее значение для денежно-кредитной политики многострадального FOMC. Однако движения на рынке такие, как будто в понедельник вышел индекс настроения потребителей в Польше, а во вторник один из грузчиков ФРС был пойман на воровстве. Нельзя сказать, что инструмент EUR/USD стоит на месте, на картинке 4-часового графика отлично видно, что нет. Но мы продолжаем наблюдать чередующиеся коррекционные структуры. И на построение одной такой структуры уходит уйма времени, так как амплитуда движений каждый день очень низкая.

Исходя из всего вышесказанного, отчет по инфляции в США можно даже не анализировать. В декабре индекс потребительских цен не изменился, что означает низкую вероятность снижения процентной ставки ФРС в этом месяце. Раз нет изменений, значит и у рынка нет причин покупать или продавать доллар. А события, связанные с Трампом, участники рынка все чаще просто игнорируют.

Общие выводы.

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение повышательного участка тренда. Политика Дональда Трампа и денежно-кредитная политика ФРС остаются весомыми факторами падения американской валюты в долгосрочном плане. Цели текущего участка тренда могут простираться вплоть до 25-й фигуры. Текущий восходящий набор волн может быть завершен, поэтому в ближайшее время инструмент ожидает снижение. Участок тренда, берущий свое начало 5 ноября, еще может принять пятиволновой вид, но сейчас в любом случае коррекционная волна.

На меньшем масштабе виден весь повышательный участок тренда. Волновая разметка не самая стандартная, так как коррекционные волны имеют разные размеры. К примеру, старшая волна 2 меньше по размеру, чем внутренняя волна 2 в 3. Однако такое тоже случается. Напомню, что лучше всего вычленять на графиках понятные структуры, а не обязательно привязываться к каждой волне. Сейчас повышательная структура не вызывает сомнений.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

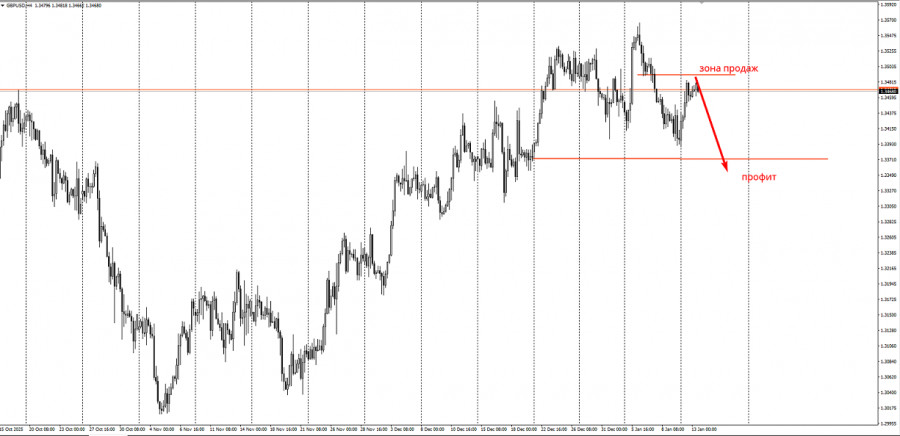

Материал предоставлен компанией InstaForex - www.instaforex.com.EUR/GBP. Анализ цен. Прогноз. Кросс-курс EUR/GBP пытается восстановиться

.

Сегодня, во вторник, евро проявил попытки восстановления по отношению к британскому фунту, сокращая предыдущие потери после привлечения интереса покупателей на спаде вблизи уровня 0,8650.

Макроэкономическая ситуация в Великобритании остаётся смешанной. Банк Англии продолжает курс на постепенное смягчение денежно-кредитной политики, балансируя между сохраняющимися рисками на рынке труда и инфляцией, превышающей целевой показатель 2%.

Недавние данные по рынку труда указывают на слабый спрос на рабочую силу при устойчивом росте заработной платы, что усложняет принятие решений центральным банком. Инвесторы сейчас фокусируются на предстоящей публикации ежемесячных данных по ВВП Великобритании за ноябрь, ожидается стагнация после сокращения на 0,1% в октябре. Точные цифры по промышленному и производственному производству за тот же период также станут важным индикатором динамики экономики на исходе года. Благодаря всем этим новостным публикациям можно получить лучшие торговые возможности в паре EUR/GBP.

В Европе Европейский центральный банк, вероятно, сохранит процентные ставки без изменений в ближайшие месяцы, поскольку инфляция стабилизируется около целевого показателя 2%. В таких условиях монетарная политика выступает не основным драйвером движения евро, а внешние факторы.

С технической точки зрения ближайшая поддержка 0,8664, ниже неё минимум текущего дня, не удержав его, пара опустится к 200-дневной SMA, затем ускорит падение к круглому уровню 0,8600. Ближайшее сопротивление у 9-дневной ЕМА, за ним 14-ЕМА и круглый уровень 0,8700. Осцилляторы отрицательны, несмотря на ослабление медвежьего импульса, пара остаётся под контролем медведей.

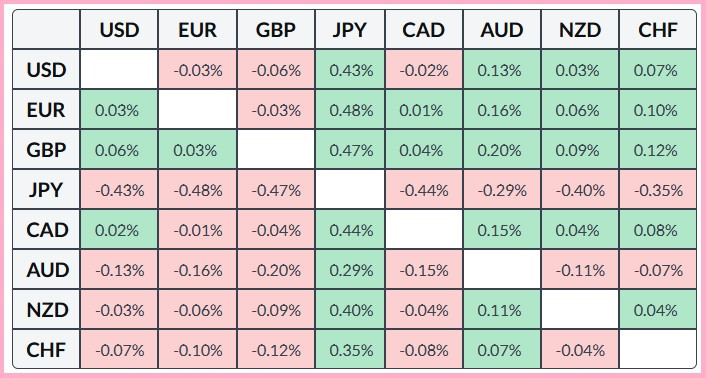

В таблице ниже показано процентное изменение евро по отношению к основным валютам на сегодня. Евро показал наиболее сильную динамику по отношению к японской иене.

Материал предоставлен компанией InstaForex - www.instaforex.com.

EUR/GBP. Анализ цен. Прогноз. Продавцы сохраняют контроль

.

Сегодня, во вторник, евро проявил попытки восстановления по отношению к британскому фунту, сокращая предыдущие потери после привлечения интереса покупателей на спаде вблизи уровня 0,8650.

С технической точки зрения пара EUR/GBP остается в пределах четко выраженного нисходящего канала, движение которого началось с ноября 2025 года, сохраняя общий нисходящий тренд.

Мы видим, что 21-дневная простая скользящая средняя (SMA) опустилась ниже 50-дневной SMA, при этом обе демонстрируют нисходящий тренд, подчеркивая сохраняющееся давление со стороны продавцов.

Психологический уровень 0,8700 является границей, ограничивающей попытки восстановления. Устойчивый прорыв выше него сместит фокус к верхней границе нисходящего канала, которая совпадает с 21-дневной SMA. А выход за пределы канала и за пределы 21-дневной SMA ослабит медвежью структуру, позволив произойти более глубокому коррекционному отскоку.

С противоположной стороны решительный прорыв ниже уровня 0,8650 усилит медвежий импульс, увеличивая риск продолжения движения к круглому уровню 0,8600, который наблюдался в августе 2025 года.

Индикаторы импульса, несмотря на то что находятся в отрицательной зоне, указывают на первые признаки стабилизации. Индикатор MACD - схождения-расхождения скользящих средних - ниже сигнальной линии, но выравнивание гистограммы говорит о том, что нисходящий импульс ослаб. А индекс относительной силы (RSI) вышел из зоны перепроданности, предполагая возможность краткосрочной консолидации.

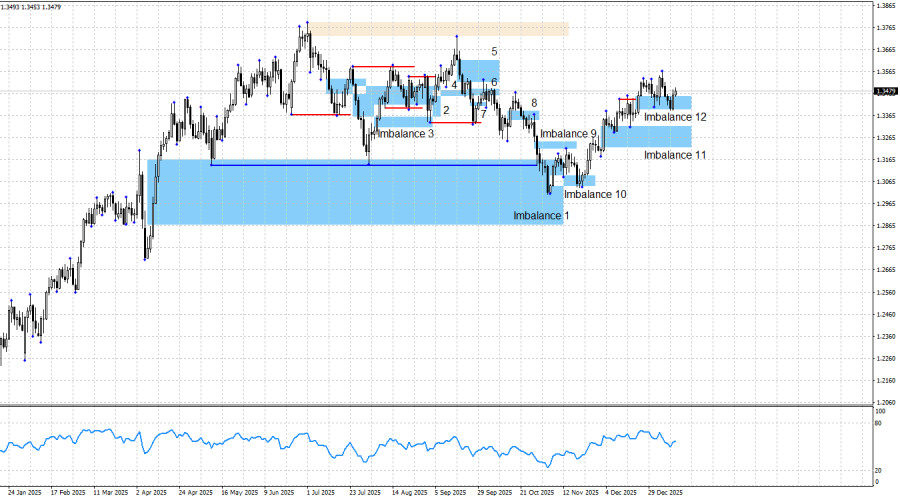

GBP/USD. Smart money. Быки продолжают сомневаться

.Пара GBP/USD во вторник обездвижена, хоть я трейдеров сейчас имеется огромное количество инфоповодов для торговли. В понедельник ночью стало известно, что против Джерома Пауэлла открыто уголовное дело по вопросу избыточных и неоправданных затрат на ремонт зданий ФРС, а также заведомо ложных заявлений в Конгрессе США. Во вторник в США вышел отчет по инфляции, который, на мой взгляд, вполне допускает более агрессивной смягчение ДКП в 2026 году, чем ожидает рынок. Однако по итогам январского заседания ставка вряд ли будет изменена, что на руку доллару. Но ни доллар, ни евро, ни быки, ни медведи сейчас не имеют желания ни двигаться, ни торговать. Движений на рынке просто нет или же они крайне слабые.

«Бычий» имбаланс 12 в данное время остается единственным работоспособным паттерном. Если он окажется инвалидированным, это не приведет к мгновенной отмене «бычьего» тренда. Это лишь отсрочит новое восхождение британца. Однако на текущий момент в этом паттерне может быть образован новый «бычий» сигнал, как я и предупреждал на прошлой неделе. Трейдерам-быкам пришлось ждать помощи от Трампа, чтобы перейти в новое наступление, но сами трейдеры должны отличаться активностью. К сожалению, все, что мы сейчас видим – это пассивность рынка.

Графическая картина сейчас следующая. «Бычий» тренд по британцу может считаться завершенным, но «бычий» тренд по европейцу – нет. И евро, и фунт могут в ближайшее время образовать новые «бычьи» сигналы по текущему тренду, но с текущей силой движений это будет задача со звездочкой. Дональд Трамп сделал очередную подножку доллару, но трейдеры на нее отреагировали очень поверхностно. Таким образом, я по-прежнему ожидаю роста британского фунта, но рост будет только в том случае, если рынок будет отрабатывать события, новости и отчеты.

Во вторник трейдеры узнали об уровне декабрьской инфляции и разочаровались тому, что изменений в сравнении с ноябрем не было никаких. Если бы инфляция ускорилась, можно было бы сделать вывод о «ястребином» настрое FOMC в первой половине 2026 года. Если бы инфляция замедлилась, снижения процентной ставки можно было бы ожидать уже в конце января. Но ни того, ни другого отчет не показал.

В США общий информационный фон остается таковым, что ничего, кроме падения американца, в долгосрочном плане ожидать нельзя. Ситуация в США остается достаточно сложной. «Шатдаун» длился полтора месяца, демократы и республиканцы договорились о финансировании лишь до конца января, который заканчивается через 3 недели. Статистика по рынку труда США продолжает разочаровывать. Последние три заседания FOMC завершились принятием «голубиного» решения, а последние данные позволяют предположить, что пауза в смягчении ДКП будет недолгой. Военная агрессия Трампа, угрозы в адрес Дании, Мексики, Кубы и Колумбии, а также возбуждение уголовного дела против Джерома Пауэлла прекрасно дополняют текущую картину происходящего в США. На мой взгляд, у быков есть все, чтобы продолжать новое наступление и выполнить возврат к пикам прошлого года.

Для «медвежьего» тренда нужен сильный и стабильный для американца позитивный информационный фон, которого при Дональде Трампе сложно ожидать. Да и самому президенту США не нужен дорогой доллар, так как торговый баланс в этом случае останется дефицитным. Поэтому в «медвежий» тренд по британцу я по-прежнему не верю, несмотря на довольно сильное падение в сентябре и октябре. Слишком много факторов риска остается висеть мертвым грузом на долларе. За счет чего медведи собираются двигать фунт дальше вниз, если в данное время формируется «медвежий» тренд? При появлении новых «медвежьих» паттернов можно будет вновь рассмотреть потенциальное падение фунта стерлингов, но на текущий момент их нет.

Календарь новостей для США и Великобритании:

США – Индекс цен производителей (13-30 UTC).

США – Изменение объемов розничной торговли (13-30 UTC).

США – Продажи существующих домов (13-30 UTC).

14 января календарь экономических событий содержит в себе три записи, важных среди которых нет. Влияние информационного фона на настроение рынка в среду будет присутствовать во второй половине дня, но слабое.

Прогноз по GBP/USD и советы трейдерам:

По британцу картина остается благоприятной для трейдеров. Было отработано четыре «бычьих» паттерна, сигналы образованы, трейдеры могут поддерживать сделки на покупку. Я не вижу никаких информационных оснований для сильного падения британца в ближайшее время.

Ожидать возобновление «бычьего» тренда можно было еще из зоны имбаланса 1. На данный момент британец получил реакцию от имбаланса 1, от имбаланса 10, от имбаланса 11 и от имбаланса 12. Сегодня может быть образован еще один «бычий» сигнал в имбалансе 12. В качестве цели потенциального роста я рассматриваю уровень 1,3725, но британец может подняться и гораздо выше в 2026 году. При образовании «медвежьих» паттернов торговую стратегию, возможно, придется пересмотреть, но на текущий момент оснований для этого нет.

Материал предоставлен компанией InstaForex - www.instaforex.com.AUD/JPY. Анализ цен. Прогноз. Пара AUD/JPY продолжает укрепляться третий день подряд

.

Пара AUD/JPY сохраняет восходящий импульс третий день подряд и поднималась к новому максимуму с июля 2024 года – в диапазон 106,71–106,66. Текущая рыночная динамика подкрепляется фундаментальными факторами, указывающими на то, что краткосрочное направление движения по-прежнему остаётся восходящим, но некоторой коррекцией.

Японская иена остаётся под давлением на фоне сохраняющейся неопределённости относительно сроков следующего повышения процентной ставки Банком Японии. Дополнительным фактором давления выступают сообщения о готовности премьер-министра Санаэ Такаичи провести досрочные парламентские выборы, которые, по мнению аналитиков, укрепят позиции правительства и создадут предпосылки для дополнительных фискальных стимулов.

Ожидания стимулирующих мер способствуют росту японского индекса Nikkei 225 до очередного исторического максимума, что снижает привлекательность японской йены как актива-убежища, тем самым поддерживая чувствительный к риску австралийский доллар.

Углубление дипломатического конфликта между Токио и Пекином также оказывает давление на иену. На прошлой неделе Китай ввёл запрет на экспорт ряда редкоземельных элементов в Японию, что последовало за новым витком напряжённости из-за Тайваня. Это решение усилило риски для цепочек поставок японских промышленных компаний и ещё больше ухудшило фундаментальные позиции национальной валюты.

В то же время австралийский доллар получает поддержку благодаря ожиданиям, что Резервный банк Австралии (RBA) сохранит жёсткую позицию в отношении инфляции и продолжит курс на ужесточение денежно-кредитной политики. Совокупность этих факторов формирует устойчиво позитивный краткосрочный прогноз по паре AUD/JPY, хотя участникам рынка, при дальнейшем ослаблении йены, следует учитывать вероятность интервенций японских властей.

Во вторник министр финансов Японии Сацуки Катаяма заявила, что разделяет обеспокоенность односторонней слабостью национальной валюты, обсуждая этот вопрос с министром финансов США Скоттом Бессентом и подчеркнув, что терпимость к ослаблению национальной валюты имеет предел.

Эти комментарии усилили ожидания возможного вмешательства японских властей на валютный рынок.

Несмотря на это, сохраняющиеся ожидания того, что Банк Японии не откажется от курса по нормализации денежно-кредитной политики, могут удерживать продавцов японской йены от наращивания коротких позиций. Дополнительным сдерживающим фактором выступает умеренная перекупленность пары на дневном графике. Однако прорыв выше уровня 106,70 и закрепление выше него подтверждают силу бычьего импульса, указывая на то, что коррекционные откаты будут рассматриваться как возможность для покупок.

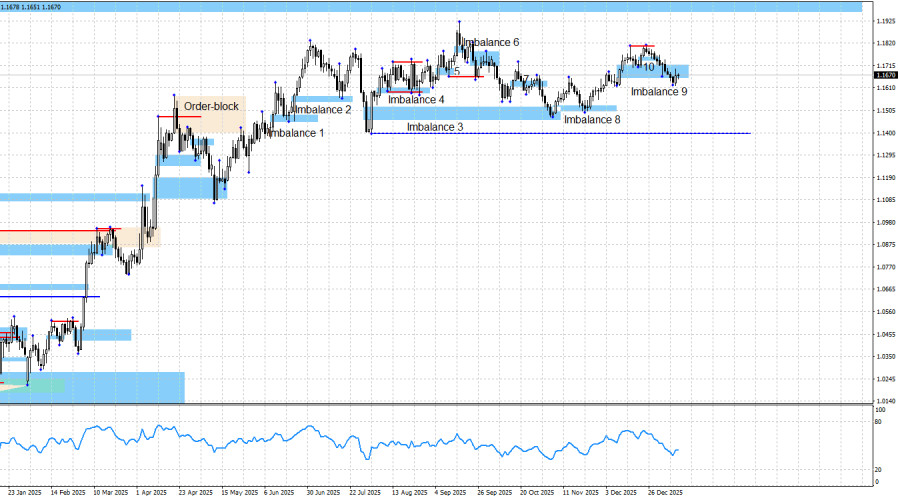

EUR/USD. Smart money. ФРС сохранит параметры ДКП без изменений

.Пара EUR/USD одиннадцать дней подряд находилась в падении, а теперь уже два дня подряд решает, что делать дальше. В рамках этого падения был отработан с запасом «бычий» имбаланс 9. Инвалидации этого паттерна на текущий момент не произошло поэтому я продолжаю считать, что «бычий» тренд сохраняется. На мой взгляд, быки могли перейти в новое наступление еще на прошлой неделе, когда большинство экономических данных из США принесло одно разочарование. Однако медведи упорно продолжали гнуть свою линию. Ситуацию попытался разрешить Дональд Трамп в понедельник ночью. Против Джерома Пауэлла было открыто уголовное расследование, а трейдеры прекрасно понимают, кого за это нужно благодарить и что это значит. Сам Пауэлл сообщил, что иметь в Америке собственное мнение становится опасно, а его преследование имеет лишь одну причину – нежелание снижать процентную ставку до уровней, которых требует президент США. Ни это событие, ни сегодняшний отчет по инфляции не сумели разбудить трейдеров.

Доллар начал падение на событиях понедельника, но практически тут же его закончил. Я продолжаю ждать «бычьей» реакции на имбаланс 9, пока инвалидация этого паттерна не вынудит сделать вывод об отмене «бычьего» импульса. Однако в данное время движений на рынке практически нет. Информационный фон есть, а движений нет. Инвалидация случится ниже уровня 1,1616. Тренд из-за этого не станет «медвежьим», но на некоторое время инициативой могут завладеть медведи.

Графическая картина продолжает сигнализировать о «бычьей» доминации. «Бычий» тренд сохраняется, но в данное время трейдерам нужны новые сигналы. Таковой может быть образован только внутри имбаланса 9, но до сих пор он не образован. В случае появления «медвежьих» паттернов или инвалидации «бычьих», стратегию торговли придется скорректировать. Но на данный момент времени ничего этого нет. Как и любых новых паттернов, так как движения на рынке чрезвычайно слабые.

Информационный фон во вторник был выражен отчетом по инфляции в США. Индекс потребительских цен составил в декабре 2,7%, что совпадает с ожиданиями трейдеров и значением предыдущего месяца. Базовый индекс потребительских цен составил 2,6%, что совпадает с ожиданиями трейдеров и значением предыдущего месяца. Тот случай, когда лучше бы инфляция выросла... ФРС в конце месяца с вероятностью 99% теперь примет решение сохранить параметры ДКП.

Причин у быков для нового наступления имеется в достатке уже месяцев 4-5, и все они сохраняют свою актуальность. Это и «голубиные» (в любом случае) перспективы ДКП FOMC, это и общая политика Дональда Трампа (которая не поменялась за последнее время), это и противостояние США с Китаем (где наступило лишь временное перемирие), это и акции протеста американского народа против Трампа под эгидой «No kings», это и слабость рынка труда, это и не радужные перспективы американской экономики (рецессия), это и «шатдаун» (который длился полтора месяца, но явно не был учтен трейдерами). А теперь это еще и военная агрессия США по отношению к некоторым государствам и уголовное преследование Пауэлла. Таким образом, дальнейший рост пары, на мой взгляд, будет полностью закономерным.

В «медвежий» тренд я по-прежнему не верю. Информационный фон по-прежнему крайне сложно интерпретировать в пользу доллара, поэтому я и не пытаюсь это делать. Синяя линия показывает ценовой уровень, ниже которого можно будет считать «бычий» тренд завершенным. До него медведям нужно пройти вниз около 300 пипсов, и я считаю эту задачу невыполнимой при текущем информационном фоне и в текущих обстоятельствах. Ближайшей целью для роста европейской валюты остается «медвежий» имбаланс 1,1976 – 1,2092 на недельном графике, который был образован еще в июне 2021 года.

Календарь новостей для США и Евросоюза:

США – Индекс цен производителей (13-30 UTC).

США – Изменение объемов розничной торговли (13-30 UTC).

США – Продажи существующих домов (13-30 UTC).

13 января календарь экономических событий содержит в себе три записи, который назвать важными нельзя. Влияние информационного фона на настроение рынка в среду будет слабым и во второй половине дня.

Прогноз по EUR/USD и советы трейдерам:

На мой взгляд, пара может находиться на завершающем этапе «бычьего» тренда. Несмотря на то, что информационный фон остается на стороне быков, атаковали в последние месяцы чаще медведи. Но все же реалистичных причин для начала «медвежьего» тренда я не вижу.

От имбалансов 1, 2, 4 и 5 трейдеры имели возможность покупать евровалюту. Во всех случаях мы увидели определенный рост. Возможности открывать новые покупки по тренду были у трейдеров, когда была получена реакция на «бычий» имбаланс 3, после получения реакции на имбаланс 8, а затем – после отбоя от имбаланса 9. На этой неделе все еще может быть получена вторая реакция на «бычий» имбаланс 9. Целью роста евровалюты остается уровень 1,1976. Новые сделки на покупку вполне допустимы, если будет образован новый «бычий» сигнал. Если же нет, стратегию с покупками придется пересмотреть.

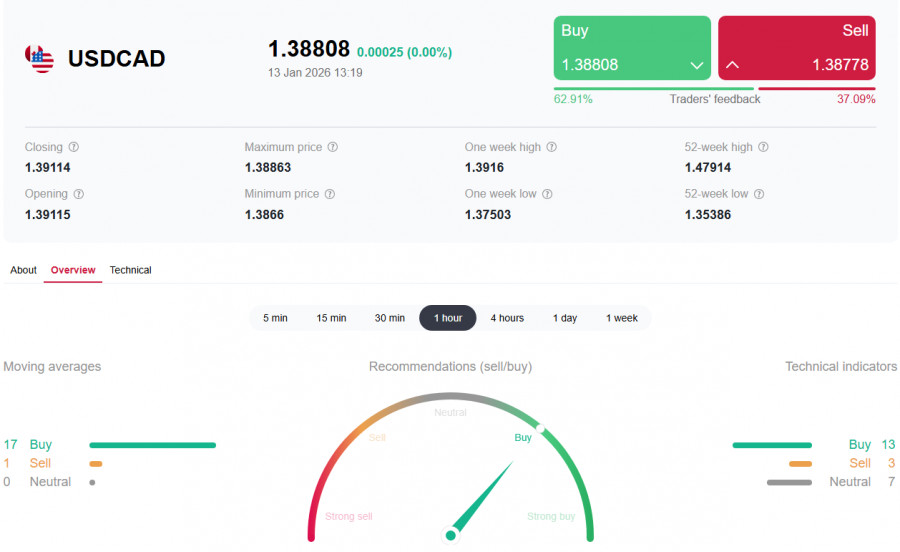

Материал предоставлен компанией InstaForex - www.instaforex.com.USD/CAD: торговые сценарии на 13.01.2026

.

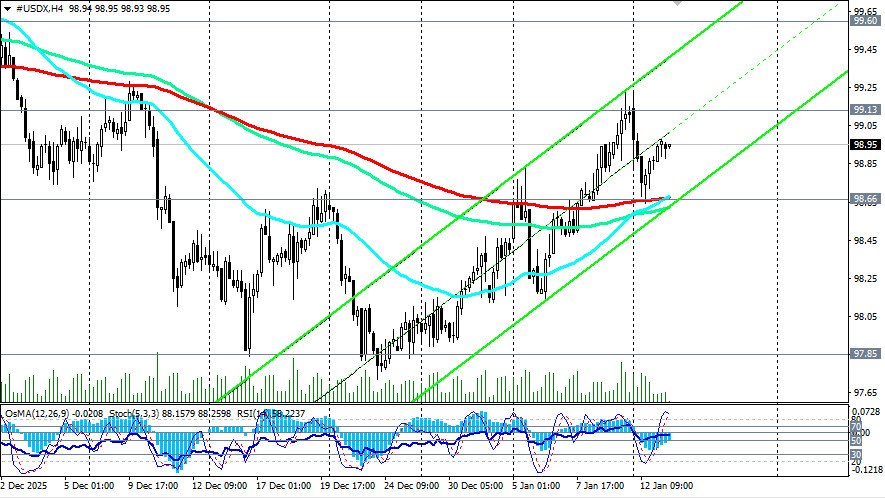

На сегодняшнюю публикацию американских индексов CPI доллар и его индекс USDX отреагировали умеренно-резким, но краткосрочным снижением. Уже менее, чем через полчаса USDX вернулся в зону чуть выше цены открытия сегодняшнего торгового дня 98.86, отметили мы в нашем сегодняшнем обзоре Индекс доллара USDX: CPI и после (сценарии динамики на 13.01.2026).

Что же касается пары USD/CAD, то она осталась под давлением, пользуясь благоприятным для CAD фоном (см. наш сегодняшний фундаментальный анализ и обзор «USD/CAD: американские CPI и цены на нефть».)

Тем не менее, наше предположение (для продолжения бычьего сценария необходим уверенный пробой ключевых уровней сопротивления 1.3888, 1.3900 и недавнего локального максимума 1.3914) остается в силе.

Ближайшая цель роста - зона локального сопротивления 1.4000-1.4030, а более отдаленная – локальные уровни сопротивления 1.4138 и 1.4225, между которыми также проходит верхняя граница восходящего канала на недельном графике.

Отметим также, что год назад (в январе 2025 года) USD/CAD торговалась вблизи многолетних максимумов и отметки 1.4790.

Также стоит отметить, что с июня 2021 года цена движется в восходящем тренде, торгуясь в зоне долгосрочного бычьего рынка. В данный момент это выше ключевого уровня поддержки 1.3625 (ЕМА200 на недельном графике).

Поэтому сценарий на продолжение роста имеет все основания для реализации. Первым сигналом, как мы уже отметили выше, может стать пробой зоны сопротивления 1.3888 (ЕМА200 на дневном графике) - 1.3900.

В альтернативном сценарии снижение цены после пробоя важного уровня поддержки 1.3856 (ЕМА50 на дневном графике) продолжится к зоне поддержки вокруг уровней 1.3833 (ЕМА200 на 4-часовом графике), 1.3827 (ЕМА200 на 1-часовом графике).

Их же пробой может придать дополнительный медвежий импульс цене и большей силы продавцам пары, направив ее в сторону ключевых уровней поддержки 1.3740 (ЕМА144 на недельном графике), 1.3625. В свою очередь, их пробой переместит цену в зону долгосрочного медвежьего рынка, сделав преимущественными короткие позиции в долгосрочном периоде.

Пока же преимущественными, с технической точки зрения, остаются длинные позиции. Ждем пробой зоны сопротивления 1.3888 – 1.3900 и дальнейший рост.

Уровни поддержки: 1.3833, 1.3827, 1.3800, 1.3740, 1.3700, 1.3625, 1.3600

Уровни сопротивления: 1.3880, 1.3888, 1.3900, 1.3915, 1.4000, 1.4100, 1.4140, 1.4200, 1.4225, 1.4300

Торговые сценарии

- Основной сценарий: Buy Stop 1.3920. Stop-Loss 1.3850. Цели 1.4000, 1.4100, 1.4140, 1.4200, 1.4225, 1.4300

- Альтернативный сценарий: Sell Stop 1.3850. Stop-Loss 1.3910. Цели 1.3833, 1.3827, 1.3800, 1.3740, 1.3700, 1.3625, 1.3600, 1.3500, 1.3400, 1.3300

*) здесь «Цели» соответствуют уровням поддержки/сопротивления. Это также не значит, что они обязательно будут достигнуты, но могут служить ориентиром при планировании и размещении своих торговых позиций

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

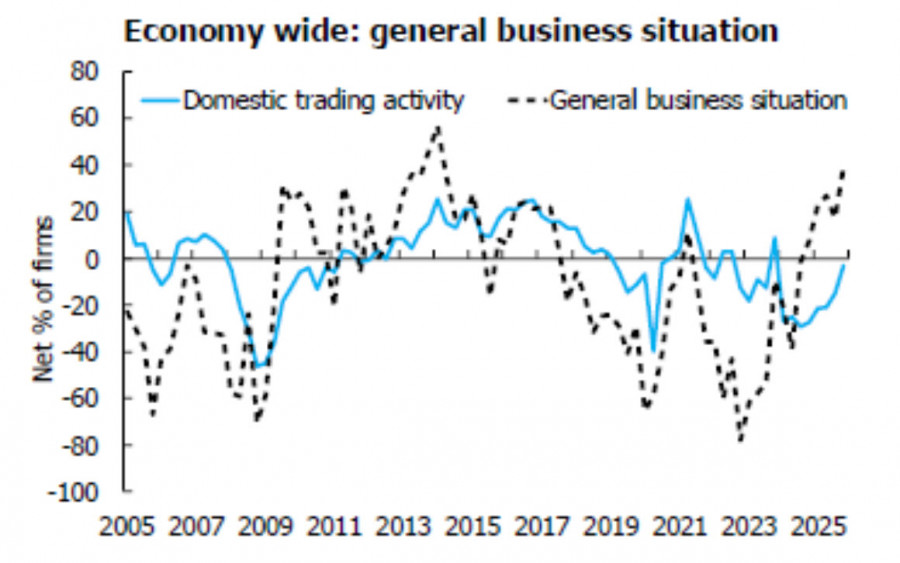

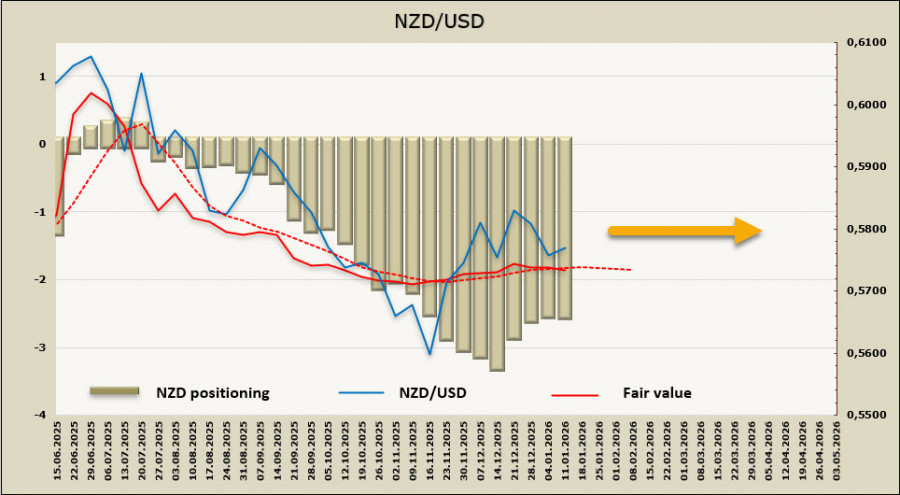

Материал предоставлен компанией InstaForex - www.instaforex.com.Квартальный отчет NZIER поддерживает бычий настрой по киви

.Квартальный отчет NZIER показал значительный рост деловой уверенности в конце 2025 г. Отчет показал, что 39% опрошенных компаний ожидают улучшения общих экономических условий в ближайшие месяцы (в предыдущем отчёте таких компаний было всего 17%), заметно увеличилась собственная активность компаний, наблюдаются признаки сокращения резервных мощностей в ряде секторов.

Есть и другие позитивные сигналы – сильный рост ожиданий в обрабатывающем секторе, рост внутреннего спроса, рост настроений в строительном секторе.

Что касается динамики цен, то из отчета нельзя сделать вывод, растут они или замедляются. По всей видимости, ключевым фактором, который повлияет на дальнейший курс киви, будет публикация отчета по инфляции за 4 квартал 22 января. Инфляция после того, как в 3 квартале 2024 г. снизилась до 2.2% и держалась там некоторое время, в 2025 г. возобновила рост и в 3 квартале достигла 3% г/г. Если рост цен продолжился, то уверенное состояние экономики Новой Зеландии, а именно такой вывод надо сделать из квартального отчета NZIER, позволит РБНЗ начать поднимать ставку с текущих 2.25% раньше. Сейчас рынок видит начало цикла повышения во 2 полугодии 2026 г, и к маю 2027 г. три повышения, если же отчет по инфляции покажет результат в 4 квартале выше 3.0%, то РБНЗ может начать этот цикл и раньше. Что, безусловно, будет сильным бычьим драйвером для киви на длинном диапазоне.

В то же время опубликованный сегодня отчет по инфляции в США в декабре не дал доллару никаких оснований для дальнейшего роста. Базовый индекс показал рост на 0,2% м/м с учетом сезонных колебаний и на 2,6% г/г., оба показателя оказались на 0,1% ниже ожиданий. Рост общей инфляции соответствовал прогнозам, и, казалось бы, ФРС вполне может и дальше держать паузу, но с учетом сильнейшего давления на ФРС со стороны Трампа уже нет твердой уверенности, что эта пауза может затянуться до июня, как это видят рынки.

Пока будем исходить из того, что причин для укрепления доллара явно не добавилось, а вот причины для его ослабления проступают всё отчетливее. Пока рынок не реагирует на рост давления Трампа на ФРС и сохраняет свой прогноз по ставке, но кто знает, не изменится ли это восприятие в одночасье? Трамп уже дал сегодня свой комментарий после публикации отчета по инфляции, объявив показатели инфляции отличными (низкими), и что Пауэлл должен существенно снизить процентные ставки.

Несмотря на значительное улучшение настроений, спекулятивные инвесторы пока тяжело выходят из негатива по киви, чистая короткая позиция не изменилась за отчетную неделю и составляет -2.5 млрд, что довольно много для небольшой экономики. Расчетная цена со второй половины ноября держалась выше долгосрочной средней, но сейчас заметны попытки уйти ниже.

Пара NZD/USD перешла в боковой диапазон. В предыдущем обзоре мы предположили, что если отчет NZIER покажет устойчивость роста ВВП, а данные из США (ISM и особенно рынок труда) рынок посчитает слабыми, то NZD/USD начнет формировать новый бычий импульс. Собственно, большинство этих условий выполнено, NZIER очень хорош в 4 квартале, отчет по рынку труда США неубедителен, и только ISM всё еще не показывает замедления. Киви удержался выше поддержки 0.5731, вероятность развития нового бычьего тренда есть, если движение начнется, то первой значимой целью станет 0.5910. Для дальнейшего снижение киви оснований меньше, чем для роста.

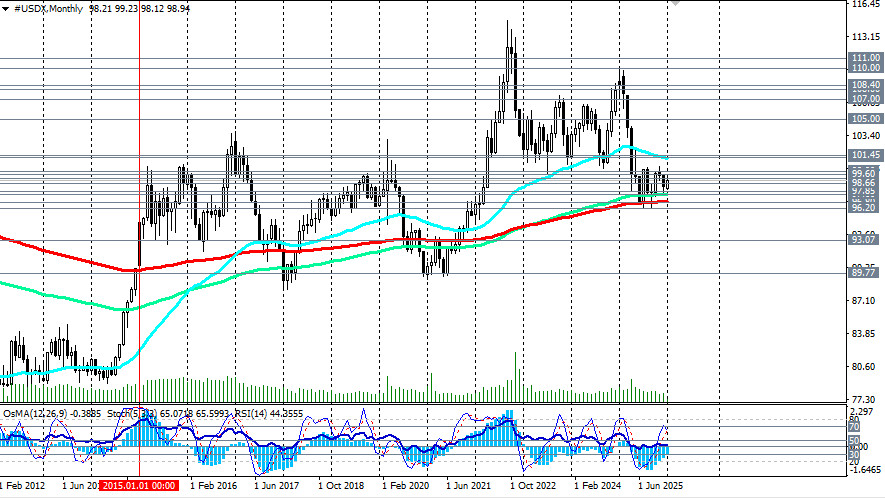

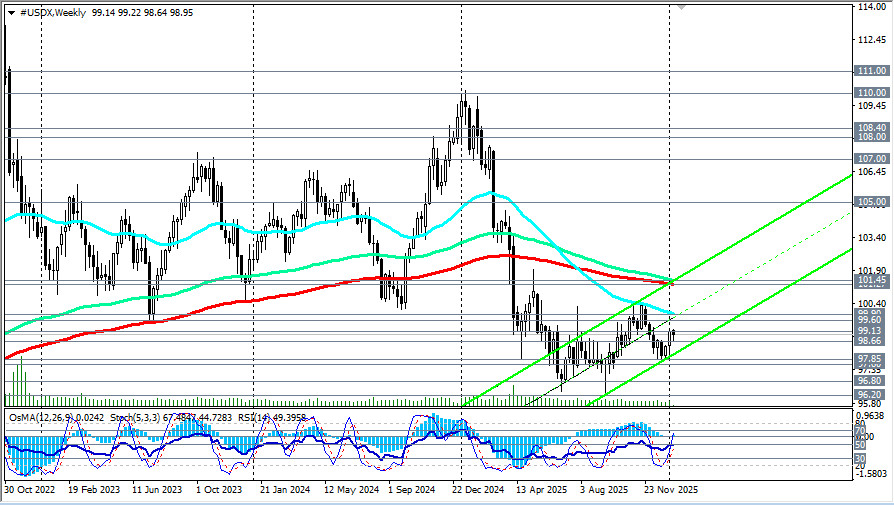

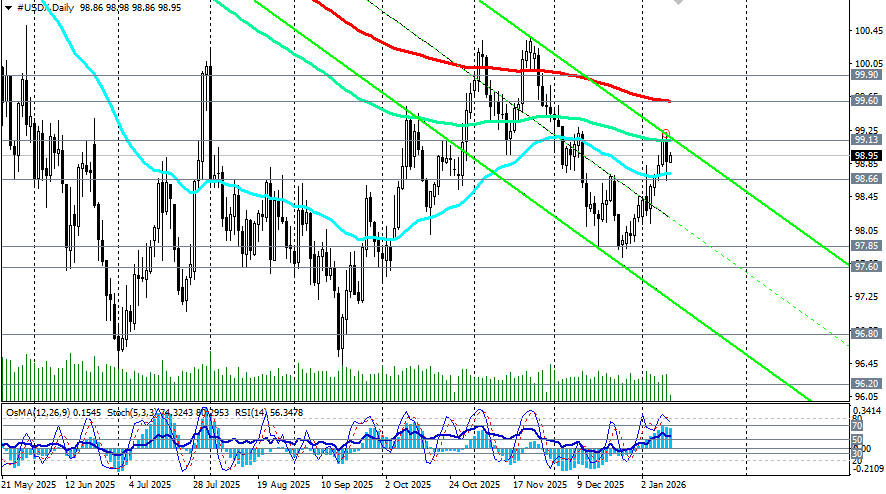

Индекс доллара USDX: CPI и после (сценарии динамики на 13.01.2026)

.

Итак! Годовая инфляция в США в декабре 2025 года стабилизировалась на уровне 2,7%, сообщили сегодня в Бюро трудовой статистики США. Показатель совпал с ожиданиями финансовых рынков. При этом основной показатель инфляции (без учета волатильных ценовых колебаний на продовольствие и энергоресурсы), показал рост на 2,6%, также совпав с предыдущим значением. Это ниже прогноза в 2,7%.

В отчете также отмечалось, что в месячном исчислении индекс CPI и базовый вариант продемонстрировали увеличение на 0,3% и 0,2%, соответственно.

Наиболее значимым драйвером декабрьского повышения общего уровня цен, согласно отчету BLS, стало жилье (+0,4%), ставшее основным вкладчиком в ежемесячный прирост. Продукты питания также подорожали на 0,7%, причем аналогично повысились расходы как на питание внутри дома, так и вне его. Индикатор энергетического сектора незначительно прибавил 0,3%.

Таким образом, американская экономика продолжает демонстрировать умеренную инфляцию, оставаясь близкой к целевым показателям Федеральной резервной системы.

На эту публикацию доллар и его индекс USDX отреагировали умеренно-резким, но краткосрочным снижением. Уже менее, чем через полчаса USDX вернулся в зону чуть выше цены открытия сегодняшнего торгового дня 98.86.

При позитивном для доллара раскладе индекс доллара USDX пробьёт зону сопротивления 98.62 – 98.67 и направится в сторону ключевого сопротивления 99.60 (ЕМА200 на дневном графике), отделяющем среднесрочный медвежий рынок доллара от бычьего, предположили мы в нашем недавнем обзоре «Индекс доллара USDX: сценарии динамики на 07.01.2026».

Как видим, события развиваются именно по этому сценарию. Пробой же зоны ключевых уровней сопротивления 99.60 - 99.90 (ЕМА50 на дневном графике) подтвердит возрождение среднесрочного бычьего тренда USDX, одновременно создав предпосылки для роста в сторону верхней границы восходящего канала на недельном графике USDX, проходящей также через ключевой долгосрочный уровень сопротивления 101.45 (ЕМА144 на недельном графике).

Его же пробой окончательно вернет USDX в зону долгосрочного бычьего рынка, сделав преимущественными длинные позиции и в долгосрочном периоде.

А пока существуют высокие риски ослабления доллара на фоне сильного негативного макро фона (см. наш сегодняшний обзор «Доллар: CPI, ФРС, Трамп (текущая ситуация и перспективы)», основным сценарием остаётся снижение USDX.

В этом случае возможен как повторный тест уровня сопротивления 99.13 с последующим отскоком, так и возобновление снижения от текущих отметок. Пробой сегодняшнего минимума 98.82 может стать первым сигналом для новых коротких позиций, а пробой уровней поддержки 98.75, 98.68 – подтверждающим. Пробой ключевого стратегического уровня поддержки 96.80 (ЕМА200 на месячном графике) переместит индекс доллара USDX в зону глобального медвежьего рынка.

Уровни поддержки: 98.80, 98.75, 98.68, 98.00, 97.85, 97.60, 97.00, 96.80, 96.20, 96.00, 95.00

Уровни сопротивления: 99.00, 99.13, 99.60, 99.90, 100.00, 101.00, 101.30, 101.45, 102.00

Торговые сценарии

- Основной сценарий:

Sell Stop 98.80, 98.70, 98.60. Stop-Loss 99.15. Цели 98.00, 97.85, 97.60, 97.00, 96.80, 96.20, 96.00, 95.00

- Альтернативный сценарий:

Buy Stop 99.15. Stop-Loss 98.75. Цели 99.60, 99.90, 100.00, 101.00, 101.30, 101.45, 102.00

*) здесь «Цели» соответствуют уровням поддержки/сопротивления. Это также не значит, что они обязательно будут достигнуты, но могут служить ориентиром при планировании и размещении своих торговых позиций

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

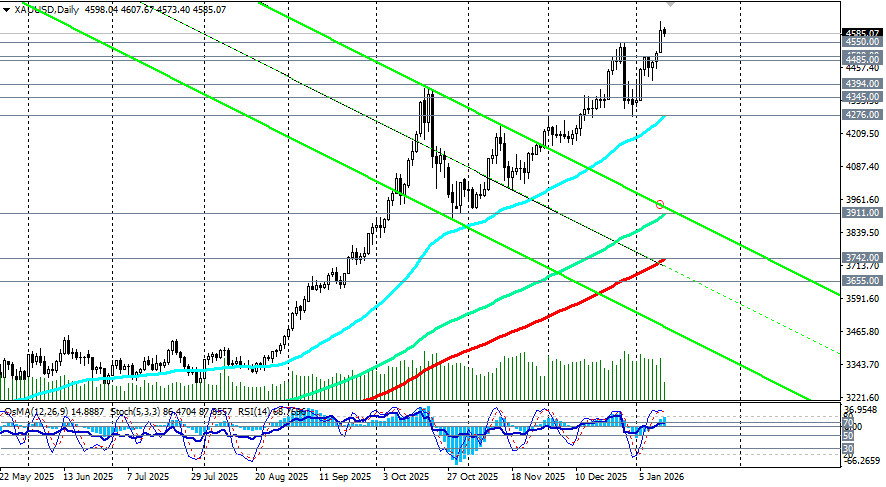

Материал предоставлен компанией InstaForex - www.instaforex.com.XAU/USD. Анализ цен. Прогноз. Геополитические риски благоприятствуют быкам по золоту

.

Золото остаётся под давлением во вторник, торгуясь на круглом уровне $4600 после обновления исторического максимума накануне. Несмотря на краткосрочную коррекцию, фундаментальный фон остаётся благоприятным для драгоценного металла. Укрепление доллара США после вчерашнего снижения является ключевым ограничителем роста пары XAU/USD, хотя потенциал дальнейшего укрепления американской валюты сдерживается растущими опасениями по поводу независимости Федеральной резервной системы США.

Расследование, инициированное администрацией Дональда Трампа в отношении председателя ФРС Джерома Пауэлла, усилило неопределённость относительно независимости ФРС и стало одним из драйверов роста золота как защитного инструмента. Пауэлл в публичном заявлении охарактеризовал ситуацию как беспрецедентную, заявив, что считает расследование ответом на отказ центрального банка снизить ставки вопреки давлению со стороны Белого дома.

Геополитическая напряжённость остаётся дополнительным фактором поддержки. Недавние заявления Трампа о возможности военного вмешательства против Ирана в ответ на жестокое подавление протестов, а также угроза введения 25% тарифов на импорт из стран, сотрудничающих с Тегераном, усилили спрос на безопасные активы. В результате золото смогло достичь новых исторических максимумов в начале недели.

Тем не менее краткосрочная динамика металла будет зависеть от публикации данных о потребительской инфляции в США сегодня. Консенсус-прогноз предполагает рост общего индекса потребительских цен (CPI) на 0,3% в месячном исчислении и сохранение годового показателя на уровне 2,7%. Базовый CPI, исключающий продукты питания и энергоносители, по оценкам, также может оставаться близким к 2,7% в годовом исчислении.

Любое значительное отклонение от предположений способно повлиять на рыночные прогнозы относительно решения ФРС на заседании 28 января. При этом участники рынка всё ещё ожидают два снижения ставки ФРС в 2026 году, что ограничивает спрос на доллар и поддерживает интерес к золоту.

С фундаментальной точки зрения снижение доходности американских активов и сохраняющаяся геополитическая неопределённость продолжают формировать благоприятный фон для драгоценного металла. Любые коррекционные откаты, вероятно, будут рассматриваться инвесторами как возможность для покупки, тогда как общее направление по-прежнему остаётся восходящим.

С технической точки зрения отличная поддержка в районе коррекционного отката 4560. Сопротивление – круглый уровень 4600. Осцилляторы положительны, но близки к перекупленности, предполагая позитив, но консолидацию, либо откат.

USD/CAD: американские CPI и цены на нефть

.

*) см. также: Торговые индикаторы InstaForex по USD/CAD

Сегодня (в 13:30 GMT) Бюро Статистики Труда США представит очередной отчет по динамике потребительской инфляции в США. CPI - важный экономический индикатор, который отражает уровень инфляции в экономике США и оказывает значительное влияние на финансовые рынки, включая движение американского доллара (см. наш сегодняшний обзор «Доллар: CPI, ФРС, Трамп (текущая ситуация и перспективы)».

Общий индекс CPI, согласно прогнозам, увеличится на 2,7% г/г в декабре, повторив динамику предыдущего месяца. Базовая инфляция, исключающая цены на продукты питания и энергию, ожидается на уровне около 2,7%, немного повысившись относительно прошлого значения в 2,6%. Это подтверждает устойчивый характер роста цен и сохраняющийся дискомфорт для ФРС, поскольку ее цель по инфляции составляет лишь 2%. В месячной динамике оба показателя (общая и базовая инфляция) ожидаются на стабильно умеренном уровне в районе 0,3%, отражая постепенное замедление темпов роста цен.

Эти прогнозы свидетельствуют о снижении инфляции, однако процесс идет медленно и постепенно.

В то же время нельзя отрицать, что значение данных CPI для принятия решений по ставкам заметно снизилось. Федеральный Резерв сосредоточился преимущественно на внутреннем рынке труда, рассматривая показатели занятости и заработных плат как ключевые индикаторы состояния экономики. Таким образом, значительные изменения в монетарной политике возможны только в случае серьезных отклонений фактического уровня инфляции от ожиданий.

Кроме того, опубликованные протоколы последнего заседания Комитета показали значительную неопределенность среди членов комитета относительно будущих шагов. Некоторые чиновники выразили мнение, что оставление процентных ставок без изменений является вполне реалистичной альтернативой снижению ставки.

Учитывая общее внимание рынков к другим экономическим показателям, таким как занятость и производство, отчет по CPI может оказать ограниченный эффект на краткосрочную динамику доллара США, если не будут представлены неожиданно-сильные сюрпризы.

Тем не менее буквально за час до публикации доллар перешел в наступление: его индекс USDX растет. Одной из немногих валют, которые противостоят более-менее успешно доллару остается доллар канадский.

Валютная пара USD/CAD сегодня продолжает торговаться в боковом канале ниже отметки 1.3900 и чуть ниже ключевого среднесрочного уровня сопротивления 1.3888, демонстрируя отсутствие чёткого направления.

Несмотря на умеренную коррекцию доллара США вверх, его потенциал ограничен факторами риска вокруг независимости Федеральной Резервной Системы. Вместе с тем укрепление цен на нефть, традиционно поддерживающее канадский доллар, создаёт дополнительное давление на USD/CAD.

Основные движущие силы

- Рост цен на нефть. Цена на WTI увеличилась уже 4-й торговый день подряд, достигнув отметки 60.50 долларов за баррель, благодаря повышенной обеспокоенности рынков поставками вследствие геополитической нестабильности в регионе Ирана.

- Политические риски. Президент США Дональд Трамп объявил о введении тарифов на товары стран, сотрудничающих с Ираном, усиливая беспокойство инвесторов относительно возможных последствий для международной торговли.

- Инфляционные ожидания. Опасения участников рынка связаны с публикацией индекса CPI в США, который способен существенно повлиять на денежно-кредитную политику ФРС и вызвать волатильность на рынках.

Заключение и рекомендации

Для продолжения бычьего сценария необходим уверенный пробой ключевых уровней сопротивления 1.3888, 1.3900 и недавнего локального максимума 1.3914, что откроет дорогу к уровням 1.4000, 1.4030 (подробнее о динамике цены см. в USD/CAD: торговые сценарии на 13.01.2026).

Тем временем, продолжающееся давление со стороны роста цен на нефть и политических рисков повышает вероятность сохранения паритета в пределах текущего диапазона или даже дальнейшей коррекции USD/CAD.

Рискованная стратегия предполагает покупку пары на текущих уровнях и выше 1.3915 с целью зафиксировать прибыль вблизи зоны 1.4000–1.4030, но с учётом технических факторов и фундаментальных рисков рекомендуется проявлять осторожность и учитывать возможные негативные сценарии.

Материал предоставлен компанией InstaForex - www.instaforex.com.Недельный прогноз по упрощенному волновому анализу GBP/USD, AUD/USD, USD/CHF, EUR/JPY, AUD/JPY, EUR/CHF от 13 января

.GBP/USD

Анализ:

На графике основной пары английского фунта стерлингов направление краткосрочного тренда с начала прошлого года задает алгоритм восходящей волны. В ее структуре на момент анализа развивается откат в рамках заключительной части (С). Котировки приближаются к нижней границе зоны потенциального разворота.

Прогноз:

В первой половине недели ожидается продолжение бычьего направления движения цены английского фунта, вплоть до контакта с границами сопротивления. Далее вероятен боковой настрой колебаний вдоль границ зоны. Ближе к выходным можно рассчитывать на повышение волатильности, смену направления и возобновление ценового снижения. Ход вниз возможен не далее расчётной поддержки.

Зоны потенциального разворота

Сопротивление:

- 1.3510/1.3560

Поддержка:

- 1.3350/1.3300

Рекомендации:

Покупки: имеют малый потенциал и могут привести к убыткам.

Продажи: могут использоваться после завершения отката вверх и появления в районе зоны сопротивления подтвержденных сигналов разворота.

AUD/USD

Анализ:

На графике австралийской валюты в паре против американского доллара наибольший интерес вызывает незавершённая бычья волновая модель от 30 сентября прошлого года. Цена достигла нижней границы потенциально-разворотной зоны крупного ТФ. В структуре формируется откат в рамках завершающей части (С).

Прогноз:

На протяжении ближайших суток ожидается продолжение подъёма, с дальнейшим переходом движения цены в боковую плоскость вдоль границ сопротивления. После возможного давления на эту зону далее можно ждать формирование разворота. Начало снижения цены более вероятно к концу недели. Размах хода возможен не ниже расчетной поддержки.

Зоны потенциального разворота

Сопротивление:

- 0.6720/0.6770

Поддержка:

- 0.6610/0.6560

Рекомендации:

Покупки: из-за малого потенциала могут стать убыточными.

Продажи: после появления в районе сопротивления соответствующих сигналов разворота могут использоваться дробным лотом в торговых сделках.

USD/CHF

Анализ:

Котировки швейцарского франка на графике мажора с апреля прошлого лета продолжают формировать восходящую плоскость. В её структуре в последние месяцы развивается средняя часть (В). На момент анализа она не показывает завершенность. Цена зажата в узком горизонтальном коридоре между встречными зонами разного масштаба.

Прогноз:

На предстоящей неделе ожидается продолжение общего бокового вектора движения. В первые дни можно ждать откат вниз. После чего вероятен разворот и возобновление подъема цены. При смене курса не исключён кратковременный прокол нижней границы зоны поддержки.

Зоны потенциального разворота

Сопротивление:

- 0.8110/0.8160

Поддержка:

- 0.7890/0.7840

Рекомендации:

Продажи: подобные сделки имеют малый потенциал и рискованны.

Покупки: после появления в районе зоны поддержки соответствующих сигналов разворота могут использоваться в торговле.

EUR/JPY

Анализ:

С конца февраля прошлого года на графике кроссовой пары евро/японская йена развивается восходящая волновая конструкция. На недельном масштабе графика эта волна дала начало очередному участку основного тренда. Котировки достигли нижней границы мощной потенциально-разворотной зоны. Готовых сигналов скорого разворота на графике не наблюдается.

Прогноз:

В первой половине предстоящей недели ожидается продолжение ценового роста, с достижением границ расчётного сопротивления. Разворот и смену направления можно ждать ближе к выходным. Снижение котировок вероятно не дальше границ расчетной поддержки.

Зоны потенциального разворота

Сопротивление:

- 185.70/186.20

Поддержка:

- 182.10/181.60

Рекомендации:

Покупки: из-за малого потенциала рискованны.

Продажи: после появления в районе сопротивления подтвержденных сигналов разворота могут использоваться для совершения сделок.

AUD/JPY

Краткий анализ:

Направление краткосрочных колебаний кросса австралийский доллар/японская иена с апреля прошлого года задает алгоритм восходящей волны. На момент анализа цена находится в районе мощной разворотной зоны, приближаясь к ее верхней границе. Структура волны на момент анализа не показывает завершенности. Назрела необходимость коррекции.

Прогноз на неделю:

В ближайшие пару дней возможно давление на зону сопротивления, с последующим боковиком вдоль зоны. Во второй половине недели можно ждать формирование разворота и ход цены вниз, вплоть до уровней расчетной поддержки.

Зоны потенциального разворота

Сопротивление:

- 107.70/108.20

Поддержка:

- 104.30/103.80

Рекомендации

Покупки: не имеют большого потенциала и могут принести убытки.

Продажи: станут возможными после появления в районе зоны сопротивления подтверждённых сигналов разворота.

EUR/CHF

Краткий анализ:

На графике кросса евро/швейцарский франк продолжает своё формирование стартовавшая в марте прошлого года нисходящая волна. С середины ноября котировки корректируются, образуя встречную коррекцию. Её структура на момент анализа не выглядит законченной.

Прогноз на неделю:

В предстоящий недельный период ожидается продолжение общего бокового вектора движения индекса. В ближайшие пару дней нельзя исключать кратковременное снижение в район зоны поддержки. Восходящий вектор более вероятен ближе к выходным.

Зоны потенциального разворота

Сопротивление:

- 0.9400/0.9450

Поддержка:

- 0.9260/0.9210

Рекомендации

Покупки: могут использоваться после появления подтверждённых сигналов разворота.

Продажи: имеют малый потенциал, рискованны.

Пояснения: в упрощенном волновом анализе (УВА) все волны состоят из 3 частей (А-В-С). На каждом ТФ анализируется последняя, незавершенная волна. Пунктиром показаны ожидаемые движения.

Внимание: волновой алгоритм не учитывает продолжительность движений инструментов во времени!Материал предоставлен компанией InstaForex - www.instaforex.com.USD/JPY. Анализ цен. Прогноз. Японская иена подвергается сильной распродажи

.

Сегодня японская йена очень ослабла, даже несмотря на отсутствие глобального интереса к покупкам доллара США.

Сообщения о том, что премьер-министр Японии Санаэ Такаичи может объявить досрочные парламентские выборы в первой половине февраля, усилили ожидания возможного расширения фискальных стимулов. Целью таких шагов может стать укрепление позиций правящей коалиции в парламенте и поддержание политической стабильности. Эти спекуляции усиливают давление на иену, поскольку рынки оценивают вероятность дополнительных мер поддержки экономики.

Тем временем рост геополитической напряженности с Китаем создает новые риски для японского промышленного сектора. На прошлой неделе Пекин ввёл запрет на экспорт отдельных редкоземельных металлов в Японию после обострения дипломатического конфликта касаемо Тайваня. Данное решение угрожает цепочкам поставок ключевых компонентов для японских производителей и усиливает неопределенность перспектив торговых отношений между странами.

Несмотря на относительно жёсткий настрой Банка Японии, инвесторы сохраняют сомнения в том, когда может состояться следующее повышение процентной ставки. В сочетании с устойчивым аппетитом к риску это ограничивает спрос на японскую иену как на актив-убежище.

Дополнительным фактором давления стала позиция министра финансов Сацуки Катаямы, которая во вторник отметила, что обеспокоена односторонним ослаблением иены и уже обсудила этот вопрос с главой Минфина США Скоттом Бессентом, подчеркнув, что допустимый диапазон ослабления национальной валюты имеет пределы.

На другой стороны пары вновь всплыли опасения по поводу независимости Федеральной резервной системы США. В понедельник стало известно о начале уголовного расследования в отношении председателя Джерома Пауэлла. В ответ Пауэлл назвал расследование беспрецедентным и заявил, что его инициировали из-за недовольства президента Дональда Трампа отказом ФРС ускорить снижение процентных ставок, несмотря на публичное давление с его стороны.

Эта ситуация сдерживает укрепление доллара США, хотя последние данные по рынку труда, опубликованные в пятницу, поддержали ожидания более осторожного подхода ФРС к смягчению политики. Сейчас рынки закладывают в цены два возможных снижения ставки ФРС в 2026 году, тогда как Банк Японии продолжает курс на постепенную нормализацию монетарной политики. На прошлой неделе глава Банка Японии Кадзуо Уэда подтвердил, что Центробанк готов продолжить повышение ставок, если экономические и ценовые тенденции будут соответствовать прогнозным оценкам.

.

.

Это различие в денежно-кредитной политике обеих центробанков, вероятно, ограничат потенциал роста пары USD/JPY.

Инвесторы, в свою очередь, могут предпочесть выжидательную позицию, ожидая дополнительных сигналов относительно будущей траектории ставок ФРС. В ближайшие дни ключевым ориентиром для рынка станут данные по инфляции в США, в частности сегодняшняя публикация индекса потребительских цен США. Эти данные могут повлиять на краткосрочную динамику доллара и определить направление движения валютной пары USD/JPY.

А с технической точки зрения осцилляторы положительны, подтверждая позитивный настрой пары, тем не менее стоит обратить внимание, что индекс относительной силы близок к зоне перекупленности, что говорит о скорой коррекции либо консолидации. Прочную поддержку пара нашла у круглого уровня 158,00. А сопротивлением оказался уровень 158,86. Преодолев его, пара устремится к вершинам 2024 года.

Недельный прогноз по упрощенному волновому анализу EUR/USD, USD/JPY, GBP/JPY, USD/CAD, EUR/GBP, GOLD от 13 января

.EUR/USD

Анализ:

В восходящей волне мажора общеевропейской валюты, ведущей отсчет с начала прошлого года, котировки пары на протяжении последнего полугода перемещаются вдоль нижней границы мощной зоны потенциального разворота. Структура волны на момент анализа не выглядит сформированной. В прошедшие три недели развивался нисходящий откат.

Прогноз:

В ближайшие дни ожидается продолжение бокового вектора движения евро. После вероятной попытки давления на нижнюю разворотную зону можно ждать смену вектора и подъем цены к зоне сопротивления. При смене направления нельзя исключать кратковременный прорыв нижней границы расчетной поддержки.

Зоны потенциального разворота

Сопротивление:

- 1.1770/1.1820

Поддержка:

- 1.1630/1.1580

Рекомендации:

Продажи: довольно рискованны и могут привести к убыткам депозита.

Покупки: будут возможны после появления подтвержденных сигналов разворота на используемых вами ТС в районе поддержки.

USD/JPY

Анализ:

С октября прошлого года котировки мажора японской йены большую часть времени двигались вверх, формируя растянутую восходящую плоскость. В структуре волны не хватает заключительной части (С). От промежуточной зоны сопротивления в последние недели преимущественно боковым курсом формируется коррекционный откат цены.

Прогноз:

На предстоящей неделе высока вероятность продолжения общего бокового вектора движения цены. В первые дни не исключено кратковременное давление на зону сопротивления. После чего можно рассчитывать на смену курса и начало снижения. Зона поддержки демонстрирует нижнюю границу предварительного недельного хода пары.

Зоны потенциального разворота

Сопротивление:

- 159.10/159.60

Поддержка:

- 157.00/156.50

Рекомендации:

Покупки: довольно рискованны и могут привести к убыткам депозита.

Продажи: после появления подтвержденных сигналов разворота могут быть использованы малым лотом для получения прибыли.

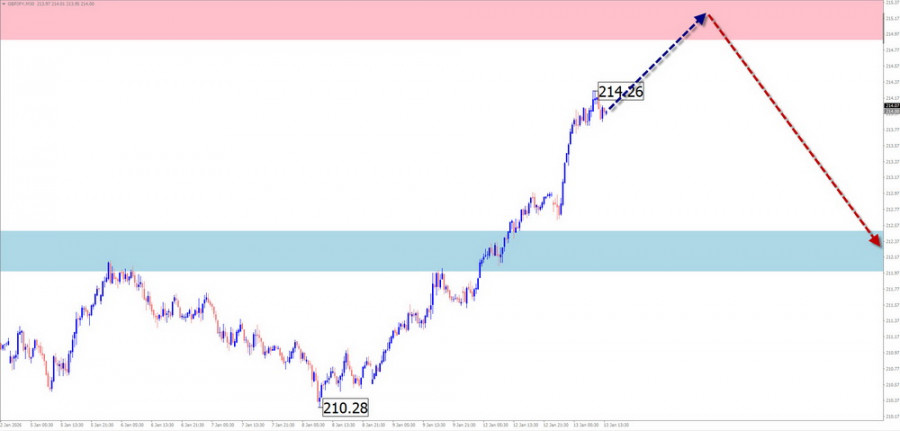

GBP/JPY

Анализ:

На графике кросса английского фунта против японской йены направление краткосрочного тренда задает бычья волна от 5 ноября прошлого года. Этот участок движения завершает волновую конструкцию более крупного масштаба. К настоящему времени цена достигла нижней границы мощной зоны потенциального разворота крупного ТФ.

Прогноз:

На текущей неделе ожидается завершение текущего подъёма движения цены. Перед сменой направления в ближайшие пару дней возможно давление на верхнюю границу зоны сопротивления. Рост волатильности и начало активного снижения цены более вероятно к концу недели.

Зоны потенциального разворота

Сопротивление:

- 214.90/215.40

Поддержка:

- 212.50/212.00

Рекомендации:

Покупки: рискованны, могут быть убыточными.

Продажи: после появления соответствующих сигналов разворота в районе сопротивления могут использоваться в торговле.

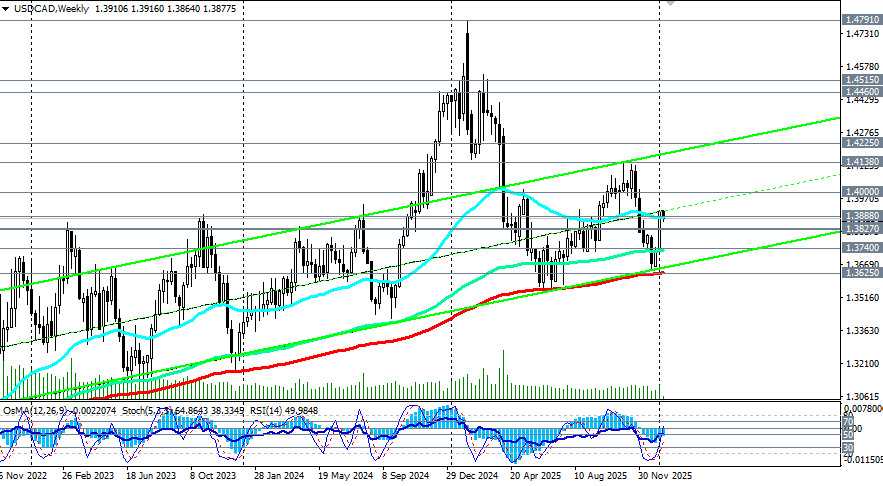

USD/CAD

Анализ:

Основное направление ценовых колебаний мажорной пары канадского доллара с февраля прошлого года задаётся алгоритмом нисходящей волны. Незавершённый участок по основному курсу стартовал 5 ноября. С конца декабря развивается встречная волновая конструкция, не выходящая за рамки коррекции.

Прогноз:

В начале предстоящей недели высока вероятность сохранения общего бокового настроя ценовых колебаний. Нельзя исключать давления на верхнюю границу расчётного сопротивления. С высокой вероятностью далее можно рассчитывать на формирование разворота и начало ценового снижения, вплоть до зоны поддержки.

Зоны потенциального разворота

Сопротивление:

- 1.3920/1.3970

Поддержка:

- 1.3760/1.3710

Рекомендации:

Покупки: имеют малый потенциал и несут высокую долю риска.

Продажи: станут возможными после появления в районе сопротивления соответствующих сигналов разворота используемых вами ТС.

EUR/GBP

Анализ:

Актуальная на сегодня волновая конструкция графика кросса евро/английский фунт нисходящая, ведет отсчёт с апреля прошлого года. С октября котировки во флете стали формировать начало заключительной части (С). Котировки кросса зажаты в узком коридоре между мощными зонами потенциального разворота дневного ТФ.

Прогноз:

В ближайшие дни можно ждать продолжения бокового вектора движения. В районе зоны поддержки далее цену ожидает формирование разворота и возобновление хода вверх. Наибольшая активность вероятней всего ближе к выходным.

Зоны потенциального разворота

Сопротивление:

- 0.8800/0.8850

Поддержка:

- 0.8650/0.8600

Рекомендации:

Покупки: станут возможными дробным лотом после появления в районе зоны поддержки сигналов разворота. Потенциал ограничен зоной сопротивления.

Продажи: бесперспективны, рискованны.

GOLD

Анализ: